再投130亿元!看新凤鸣的“PTA-涤纶长丝”发展和中国PX–PTA–聚酯产业链

2000年

新凤鸣前身桐乡市中恒化纤有限公司成立,仅具备4万吨涤纶长丝生产能力;

2002年

新凤鸣在化纤产业中跨出了历史性的第一步,投资4.5亿元上马年产20万吨熔体直纺项目,2004年投产,项目的顺利投产标志着公司由切片纺转为熔体纺,步入发展快车道;

2008年

桐乡市中恒化纤有限公司完成股份制改造,新凤鸣集团股份有限公司正式挂牌成立。此后十年间,新凤鸣保持着一贯精耕细作、稳步扩张的作风;

2017年4月

新凤鸣成功登陆资本市场,实现上市公司身份的转变。

新凤鸣在涤纶长丝和PTA领域扩张计划明确,新增产能建设掷地有声!

1涤纶长丝项目

涤纶长丝是新凤鸣营业收入和毛利的主要来源。2019年,POY、DTY、FDY三大涤纶长丝产品占公司总营收的84%,其中POY产品占比59%,FDY产品占比17%,DTY产品占比8%。随着2020年4月子公司中益化纤30万吨涤纶长丝项目顺利投放,目前新凤鸣已拥有460万吨涤纶长丝产能,其中POY产品占比75%左右,其余25%为FDY和DTY。2020年下半年,新凤鸣计划新增30万吨涤纶长丝产能,预计2020年底新凤鸣涤纶长丝产能将达近500万吨。2021年,公司计划在湖州生产基地投放涤纶长丝产能30万吨,在独山港生产基地投放涤纶长丝产能60万吨,预计截至2021年底,公司涤纶长丝总产能将达600万吨。2022-2023年,公司将陆续投放共计100万吨涤纶长丝产能,预计截至2023年底公司涤纶长丝产能将达700万吨。

目前新凤鸣涤纶长丝的国内市场占有率接近10%,是国内规模最大的涤纶长丝制造企业之一。涤纶长丝产能持续扩张,未来成长动能充足。新凤鸣涤纶长丝产能扩张计划明确,成长动能充足,未来公司涤纶长丝销售收入和市场占有率将会迈上新的台阶。

2PTA项目

新凤鸣致力于积极完善涤纶长丝上游产业链,孙公司独山能源一期220万吨PTA项目于2019年10月底进入试生产阶段,2019年11月、12月陆续投产,可满足部分涤纶长丝生产原料的需求。目前,正在建设二期220万吨PTA项目预计将于下月投产。届时新凤鸣PTA生产能力将达500万吨,基本可实现涤纶长丝重要原材料PTA的自给自足。同时,新凤鸣已布局配套了60万吨涤纶长丝产能,预计2021年投产,届时涤纶长丝生产装置可利用PTA装置余热发电产生的电量,进一步优化涤纶长丝生产成本。

3涤纶短纤及聚酯项目

新凤鸣横向发展战略雏形已现,未来将进一步拓宽PTA下游聚酯产品,“PTA-聚酯”产业链的领军者地位稳固。2020年6月,新凤鸣发布公告,公司全资子公司桐乡中友化纤拟投资110亿元建设年产200万吨的短纤项目,100万吨功能性差别化纤维及30万吨聚酯薄膜新材料项目。

根据可研报告,新凤鸣计划建设7套聚酯短纤装置,其中包括6套30万吨装置以及一套20万吨装置,同时引进先进的全自动生产设备,设置38条短纤纺丝生产线,待新凤鸣200万吨产能完全投放后,将远超仪征化纤90万吨现有产能,一举成为涤纶短纤行业龙头。

4产业链情况

芳烃–聚酯产业链是石化行业最重要的链条之一,上游为石化行业,中游为聚酯行业,下游为纺织服装行业。目前国内聚酯产业链竞争格局初步形成,传统的竞争态势正在向新的竞争模式转变,未来的石化行业将是民营、国企、外企群雄竞逐的生态圈。

1行业迈向全产业链发展,产业内的部分企业龙头地位逐步巩固和集中

聚酯景气周期带动行业重回扩张通道,市场格局改变,产业龙头企业逐步形成

近几年国内聚酯市场景气触底回升。2011–2012年是我国聚酯产能投放的高峰期,导致行业供需失衡,行业产能投放速度逐年走低,至2016年滑落至谷底。随着国内消费稳步增长和结构不断升级,对聚酯、尤其是差异化功能产品的需求一直保持稳定增长,市场供需逐步改善,目前行业维持着高开工、低库存和高价差的运行态势。

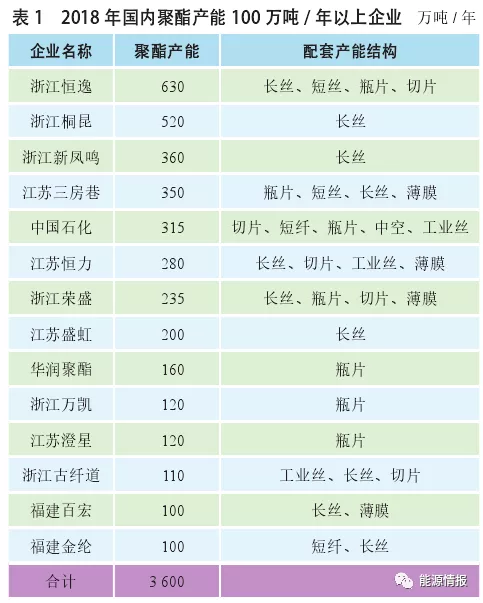

当前聚酯产能进入新的扩张周期由于投资强度不高,以及产品盈利向好的刺激,从2017年开始,聚酯产能又重新进入扩张区间。2017–2018年聚酯产能年增长率均超过了10%,截至2018年底,国内聚酯产能接近5500万吨/年,其中产能超过100万吨/年以上的生产企业有14家,占总产能的66%(见表1)。

从目前德国巴马格和日本TMT公司卷绕头订单的排队等候周期看,到2020年底之前聚酯产能扩张局面仍将持续,预计2019年新增产能480万吨,总产能近6000万吨/年,2020年新增产能450万吨,总产能接近6500万吨/年。相对对二甲苯(PX)和对苯二甲酸(PTA)扩张,聚酯供给扩张相对有序,考虑近两年的高速增长以及中美贸易战的影响,预计2021年以后聚酯产能增速将下降到5%~6%。

新的市场竞争格局正在形成

从聚酯行业竞争的规模成本、技术研发水平以及产品差别化情况来看,恒力、盛虹以研发和差别化著称,桐昆、新凤鸣以规模化闻名,恒逸、荣盛以布局中上游为主,以上6家企业主要配套生产涤纶长丝,三房巷和中国石化在涤纶短纤产品上暂时领先。

目前聚酯及涤纶装备已完全国产化,但国产和进口设备的生产效率和产品质量差距仍然比较明显,未来2年,海外2家卷绕头供应商—德国巴马格和日本TMT的订单多被桐昆、新凤鸣和恒逸3家企业垄断,聚酯市场竞争格局逐步形成以桐昆、新凤鸣和恒逸等为主的大企业竞逐新时代。

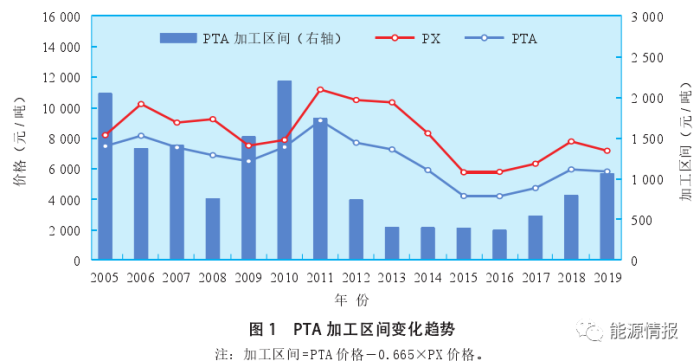

2017年二季度至今,PTA行业基本面持续改善,PTA加工区间时隔5年后重新达到1000元/吨的水平,下游聚酯产业开工率及盈利都达到近几年最高水平,PTA实际开工率超过90%,行业景气周期向上的趋势明显(见图1)。

2019年以来,受益于原料PX跌价,PTA加工区间大幅扩大,7月曾一度达到2400元/吨,已超越2018年三季度的巅峰值,逼近2010年的水平。下游聚酯稳步扩产,而PTA供给端仅新增产能470万吨/年,且主要集中在四季度,不论是供需还是库存均支持行业景气的持续提升。

预计2020年上半年大概率PTA加工区间仍能维持,下半年PTA行业将迎来新一轮产能释放高峰,由于供需严重错配,届时行业又将迎来新一轮洗牌,未来将很难看到100万吨/年以下小产能装置的单一企业。

PTA核心成本竞争力在于设备和工艺,是典型的后发优势行业,越晚投产规模越大的装置成本越低。过去十年,PTA边际成本从1000元/吨大幅下降至500元/吨,主要是大容量技术带来的规模经济以及工艺技术提升,单一装置规模也从最初的60万吨/年提升至目前的200万吨/年。

以2019年即将投产的新凤鸣一期和恒力四期为例,其单线规模都超过了200万吨/年,分别采用了BP最新技术和英威达P8技术,物耗能耗均有所降低,预计吨成本节省100~150元/吨,相比目前PTA最低吨成本还要降低20%。未来技术和规模仍在迭代,低成本新装置的不断投产将导致行业成本重心大幅下移。

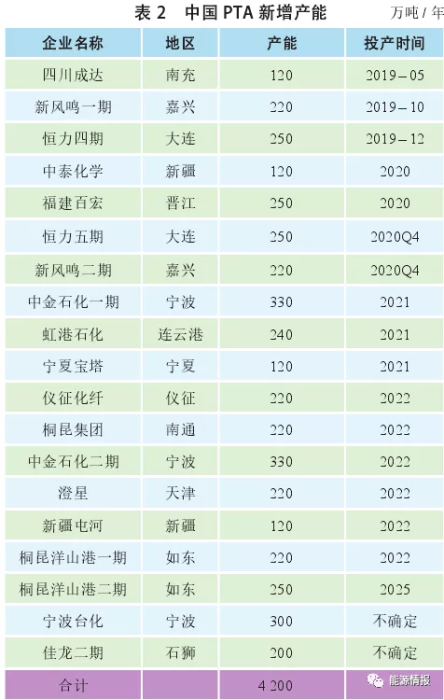

截至2018年底,我国PTA产能为4578万吨/年(不含长期停车装置),表观消费量4070万吨。未来拟扩建的PTA项目合计产能约4200万吨/年(见表2),但很多项目尚处于规划中,仅推进至签署合作协议阶段。PTA新装置陆续建成投产后,PTA产能进一步向恒力、逸盛及关联企业、桐昆等企业集中。

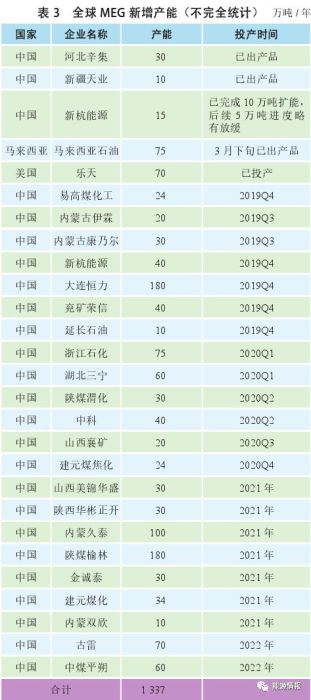

截至2018年底,中国MEG产能1070.5万吨/年,其中煤化工产能为441万吨/年,产能占比42%。

煤制MEG由于原料易得且成本低廉而发展迅速,产能快速扩张。随着煤制MEG生产工艺不断优化,装置运行稳定性和产品质量不断提升,在聚酯领域的应用更加广泛,煤制MEG将有非常广阔的市场前景。但是,煤制MEG前期成本投入过大,设备折旧费较高,而且工艺上存在一定缺陷,生产连续稳定性较差,开工率较低,加上产品质量尚无法完全满足聚酯生产的要求(紫外透光率纯度检测达标),目前尚不能完全取代乙烯法的市场地位。

从目前公布的MEG新产能情况来看,除了恒力、浙江石化、盛虹、中国石化湛江及古雷项目乙烯法外,其余全部是煤制MEG项目(见表3),鉴于2019年各生产线路MEG出现全线亏损局面,预计这些规划中的新建装置存在推迟或不确定性。

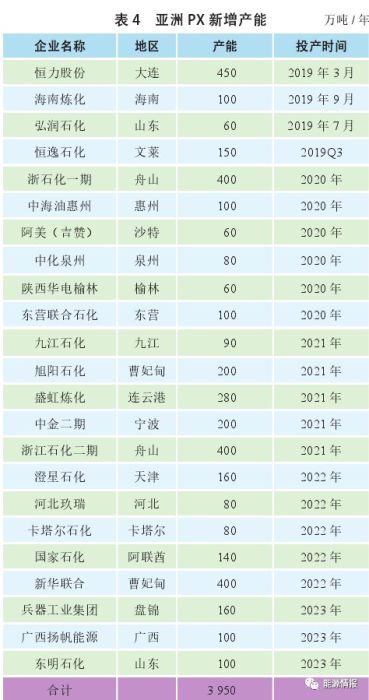

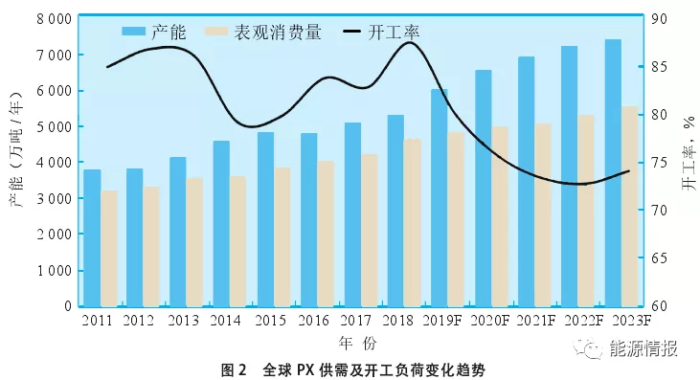

PX产能快速扩张,行业格局发生巨变,盈利空间大幅下滑

随着恒力炼化等大型民营炼化巨头相继投产,PX行业格局将迎来巨变。PX已成为未来几年大类化工品中扩产幅度最大的品种,截至2018年底,国内PX产能约1400万吨/年,其中,中国石化(含合资)约500万吨/年。未来4年规划产能约4000万吨(见表4),增幅约300%。

截至2018年底,国内PX表观消费量约2600万吨,其中净进口量1590万吨。供给端迎来大幅放量,下游PTA虽有扩能,但2020年底前可落地新增产能非常有限,不足以消化如此体量的新增供给。尽管国内尚存在进口替代的空间,未来PX开工率仍将面临大幅下滑(见图2),只能以价格下跌的形式倒逼边际产能退出,预计日韩和国内高成本的产能都会受到较大冲击。在供需失衡的大背景下,PX价格将理性回归,盈利空间将大幅下滑。

从已公布产能规划来看,四大民营炼化(恒力、浙江石化、盛虹、恒逸)一期投产后,其合计PX市场占有率将由目前的12%扩大至47%,如考虑部分高成本产能退出,实际市场份额则更高。因此第一轮洗牌后,预计我国目前主要进口地区日韩的产品首先被挤出市场。

长期来看,浙江石化和恒逸都已公布了二期计划,荣盛也将二期建设正式提上日程。盛虹完成炼化和PTA资产注入后,一期项目也正式拉开了序幕,届时四大民营炼化合计PX产能将达到1775万吨/年,另外,桐昆集团和新凤鸣也可能上马炼化或中短流程的PX项目。

民营企业发展道路分化为两大阵营

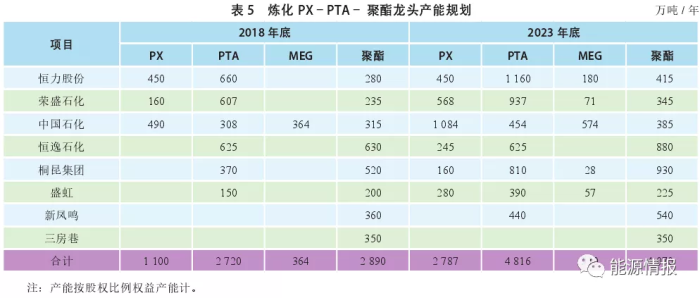

当前,国内聚酯行业形成了以恒力、荣盛、桐昆、恒逸、盛虹、新凤鸣、三房巷和中国石化等8家企业(集团)为主导,若干中小型企业为补充的行业格局。未来2~3年,国内聚酯产业链的扩张表现为完善产业链并追求规模效应,从而增强综合竞争力和抗风险能力。

荣盛、恒力和盛虹的重心都转向上游,从PTA–聚酯涤纶跨越至更为重资产大规模的炼化行业,意味着其短期内将没有余力大规模扩张聚酯行业。因此,未来几年真正聚焦于聚酯行业的仅有桐昆、新凤鸣和恒逸3家,其中,桐昆和新凤鸣本身就是行业的领先者,这2家企业一直坚守涤纶长丝主业做精做强,凭借成本优势在过去几年行业低谷期也实现了逆势扩张,逐步拉开了与竞争对手的规模差距,未来在继续扩建聚酯的同时还将向上游延伸实现原料配套。

综合来看,本轮炼化窗口打开后,未来三五年内,除中国石化和三房巷之外的聚酯六大巨头已步入了2条不同的赛道,传统炼化企业如果不抓住机遇发展,远期再回头继续做聚酯必要性不强,难度也会比较高。聚酯行业桐昆、恒逸、新凤鸣鼎足而立的局面已愈发清晰,目前六大民营企业聚酯产能合计2008万吨/年,产能占比37%,预计到2023年产能占比提升至近50%;桐昆、恒逸、新凤鸣三大民营企业目前产能合计1510万吨/年,产能占比28%,预计到2023年产能占比提升到33%。

本轮炼化扩产企业下游PTA市场占有率很高(约50%),2020年PTA同步扩产后,PX–PTA–聚酯产业链将高度一体化,产业协同带来的竞争优势也将更强。未来国内很多小规模、配套单一的PX和PTA装置将面临淘汰,芳烃–聚酯产业链可能最终走向六大寡头垄断的格局(见表5),市场竞争由过去的产品竞争向产业链竞争转变。

从国内石化整体竞争力考虑,建议加强产业链统筹联动,进一步形成竞争合力

目前国内聚酯产业链处于扩张和整合阶段,尤其是行业内规模较大的聚酯企业,如桐昆、荣盛、恒力、恒逸、盛虹、三房巷和新凤鸣等,仍在不断新增或收购聚酯产能,同时将自身的产业链向上游原料行业延伸,其中逸盛、恒力已是国内第一和第二大PTA生产企业,荣盛独资的中金石化可生产PX,荣盛、桐昆参与投资的浙江石化和恒力投资的恒力石化均在向上游炼油产业链扩张,可生产PX和MEG,自给自足的能力越来越强。

从目前传统企业PX、PTA和MEG装置规模、技术情况来看,技术水平和规模(除个别装置)明显全面落后于民营企业,竞争力处于劣势,属于淘汰产能。民营企业新产能的不断投产,将会快速压缩传统企业聚酯原料(PX,PTA,MEG)的市场占有率。

而从传统企业聚酯产业链统筹考虑,可以充分发挥产业链仍较完整和多年积累形成的人才、技术等优势,进一步深入研究和讨论PX–PTA–聚酯产业链的发展模式,系统整合资源,依托上游,增加原料产能和聚酯产能,提高内部消化聚酯原料PX、PTA和MEG的能力,保障产业链健康安全,利用一体化优势降低成本,提高市场占有率和竞争力。

1)继续在市场或资源聚集区增加PTA产能和聚酯产能,就近消化PX、PTA、MEG产能。

2)将现有规模小的装置拆除,新建工艺先进、规模大的PTA装置,消化部分企业剩余PX产能。

3)研究发挥配套优势、区域优势和物流优势,在自有石化工业园区内配套建设智能化聚酯涤纶装置。

4)加强差异化高附加值聚酯产品开发。重点开发多元共聚(如PETG、阳离子易染)、新型聚酯产品(如PTT/PEN/PBT等)。通过新的投资建设,在上游产能规模适度扩大的同时,提升装置工艺技术水平,从而降低产品生产成本;在下游产能进一步增长的同时,优化调整产业链上下游产能比例,丰富聚酯产品结构,从而继续增强传统企业PX–PTA–聚酯产业链的竞争能力,延续芳烃产业链市场地位。

跟帖

查看更多跟帖 已显示全部跟帖