万华化学计划同时在烟台、烟台蓬莱和福建福清三地布局PDH项目

万华化学已经在烟台投产1套75万吨/年PDH装置(采用Uop工艺),同时为下游产品提供上游丙烯原料供应,公司计划在烟台蓬莱和福建福清各建1套90万吨/年的PDH装置,均采用Lummus工艺。

目前,两大PDH项目同步加速推进,均已进入设备采购阶段,预计都将在今年下半年开工建设,并于2024年建成投产。届时,万华化学PDH产能将达到255万吨/年。

东区上马PDH!"东西互联",打造福建基地一体化产业

据悉,万华化学拟在福建江阴投建90万吨/年PDH装置,采用Lummus工艺。目前项目已进入设备采购阶段,预计今年下半年开工,计划2024年建成投产。

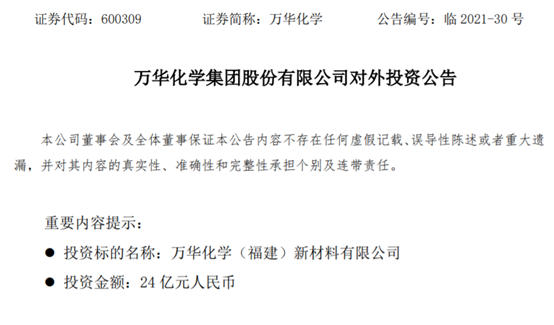

成立福建新材料公司,布局东区PDH及下游产业

2021年3月24日,万华化学发布对外投资公告:按照万华化学集团股份有限公司持股80%、宁波中韬投资股份有限公司持股20%比例,成立合资公司—万华化学(福建)新材料有限公司(以下简称“福建新材料公司”),注册资本金30亿元人民币,其中万华化学出资24亿人民币,双方将以现金方式出资。

本次公告的投资规划则位于东区。万华化学未来将在福建江阴港城经济区东区规划石化产业链,初步规划PDH丙烷脱氢制丙烯及丙烯下游产业链,福建新材料公司主要负责东区项目的推进工作。

西区为主要产业阵地,聚焦MDI、TDI产业

万华福建工业园现有产业布局主要集中在江阴港城经济区西区与聚氨酯相关项目,其中,万华福建主要负责TDI、PVC、合成气及配套空分、液氨、苯胺等装置及码头建设;万华福建异氰酸酯有限公司主要负责MDI主装置建设及部分配套公用工程。主体规划为40万吨/年MDI、25万吨/年TDI等。

此项目为万华化学与福建石化共同投资建设,其中万华化学持股80%,福建石化持股20%。

东西区互联互通,一体化促进园区利益最大化

此次新成立福建新材料公司后,有望复制烟台产业园聚氨酯+PDH模式,可利用东区的石化资源形成西区项目的原料来源,实现东区和西区的互联互通,东西区原料互为上下游供应,共享基础配套设施,极大增强福建基地的一体化优势,促进提高园区效益最大化。

以万华烟台产业园目前的聚氨酯+石化布局为例,石化项目与聚氨酯项目之间存在大量协同:

(1)共用热电等公用工程;

(2)MDI、TDI装置大量副产盐酸,可由石化项目自行消化用于生产PVC;

(3)PDH制氢,可降低MDI成本;

(4)石化项目生产EO等进一步用于下游新材料系列产品生产等。

另外,万华福建MDI项目或将使用公司最新一代MDI生产技术。

待福建新材料公司石化项目投产后,原料成本将进一步降低、公用工程成本将进一步摊薄,福建MDI将有望成为公司综合成本最低的一套装置,更加加深公司成本护城河,扩大公司相对于所有竞争对手的领先优势。

万华在福建的产业链布局依旧一体化、园区化、规模化、精细化的思路。万华福建产能在未来将更多辐射华南及东南亚地区,减少运输成本,加快全球化步伐。此外,万华福建基地投资主体部分由员工持股公司参与持股,未来公司将实现员工与公司利益一致化发展,进一步提升公司凝聚力和竞争力。

加速推进蓬莱工业园高性能新材料一体化项目

据悉,万华计划在烟台蓬莱工业园区建设90万吨/年的PDH装置,采用Lummus工艺,该装置与福建工业园区的PDH装置同步推进也将于今年下半年开工,2024年建成投产。

5月14日,烟台市生态环境局审批通过了万华蓬莱工业园高性能新材料一体化项目环评文件,万华化学计划投资231亿建设蓬莱工业园高性能新材料一体化项目。计划占地约3310亩,主要建设90万吨/年丙烷脱氢、50万吨/年聚醚、40万吨/年POCHP、30万吨/年聚丙烯、30万吨/年EO、30万吨/年EOD、丙烯酸及酯(16万吨/年丙烯酸、16万吨/年丙烯酸丁酯、2万吨/年丙烯酸辛酯)、20万吨/年碳酸酯、3万吨/年润肤剂、空分等装置及配套公用工程和辅助设施等。

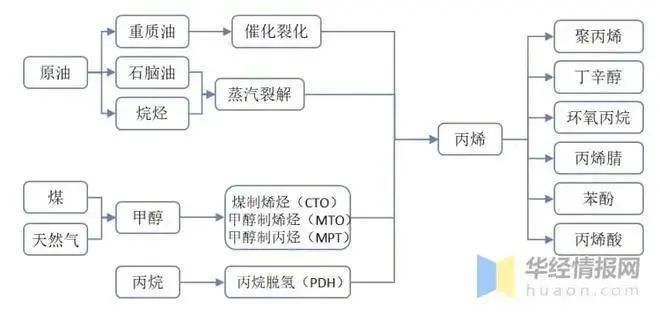

近年来国内丙烯工业发展迅速,2019年,国内新增丙烯产能达到3.66 Mt,同比增长10.6%。在新增产能中,传统石化路线占比明显下降,新兴工艺产能增长迅猛,占新增产能的81.15%。

PDH成丙烯扩能主要方向?

2021年受政策面和外围市场的剧烈影响,中国丙烯总计产能在5194万吨/年,产量约在4120万吨/年,年度行业平均开工率在79%左右。根据行业开工率来看,丙烯产业整体处于开工负荷较低的状态,并且由于丙烯生产方式的不同,导致行业开工率差异巨大。其中甲醇制丙烯开工率最低,炼油副产丙烯开工率次之,石脑油裂解和PDH行业开工率相对良好。

当前全球乙烯原料多元化和轻质化发展趋势明显,采用乙烷等轻烃制乙烯将成为趋势,传统路径石脑油裂解副产的丙烯产量增速将趋缓,丙烷脱氢(PDH)或将成为未来丙烯扩能的主要方向。

PDH工艺有着原料单一、流程短、丙烯收率高、投资成本低、经济性高等优势。未来如何拥有长期、稳定、相对低廉的丙烷资源和充足的丙烷储存设施,将成为影响PDH发展的关键。

2022年预计新增PDH产能540万吨

除了上述环评、备案、节能审批等PDH项目加速推进,争取早日开工,以及齐翔腾达70万吨/年PDH装置投产,利华益、国亨、圆锦新材PDH装置加速建设以外,国内还有延长中燃、江苏瑞恒、宁波台塑、滨华新材料等15套装置正在火热建设中,预计2022-2023年我国PDH新增产能超过1000万吨/年。

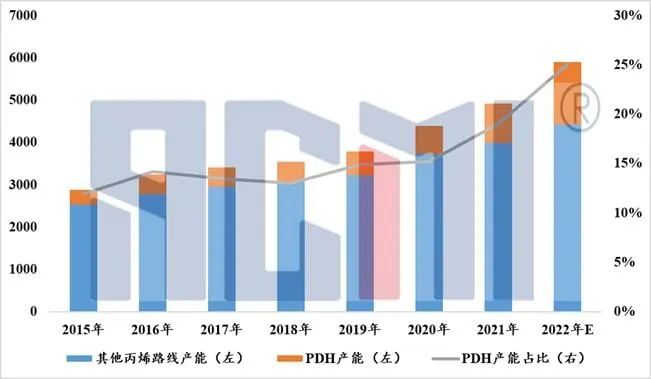

产能方面:2022增能450万吨/年,市场份额将达25%

近年来,中国PDH项目层出不穷。未来10年内,中国PDH项目或持续处于井喷阶段,有超过4000万吨的PDH装置处于拟、在建或规划建设阶段,2021年后PDH也是进入了投产高峰期。随着福建美得、宁夏润丰、东华宁波二期、金能科技、远东科技这5套PDH装置投产,当年新增产能达到267万吨/年,总产能达到938万吨/年。

2022年国内PDH投产热潮持续升温,除了已经投产齐翔腾达70万吨/年PDH装置已经投产,预计还将投产鑫泰石化、万达天弘、山东海益、江苏斯尔邦、江苏恒瑞等9套PDH装置,新增产能达到惊人的540万吨/年,也就是说到2022年底,我国PDH产能将达到历史性的接近1500万吨/年。

另外,随着近年PDH产业发展火热,从下图可以看到,PDH占据丙烯产能的市场份额迅速扩大,2015年,PDH产能仅为345万吨/年,占当年丙烯产能的12%左右,到2021年其市场份额已然达到19%,预计随着2022年PDH装置密集投产,其市场份额将达到25%。

2015-2022年我国丙烯产能规模及PDH产能占比(万吨/年)

原料成本高企,PDH市场承压前行

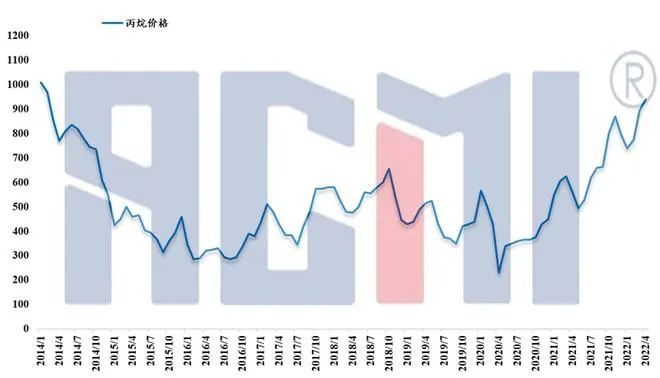

由于PDH装置对原料丙烷品质要求较高,而国内丙烷大多为石油炼制生产,数量有限,而且指标参差不齐,无法满足PDH装置对丙烷的要求,故现有PDH装置丙烷原料基本上进口国外优质的油气田伴生的丙烷。

近年我国PDH装置进入扩能高峰期,对丙烷需求也将大幅提升,据海关数据显示,我国2021年丙烷进口量达到1913.3万吨,同比2020年大幅增长27%,从进口来源来看,中东、北美仍然是我国最主要的进口来源地。2021年我国从阿联酋、卡塔尔、阿曼、科威特、沙特中东5国进口丙烷达到823万吨,占总进口量的46%,美国作为我国最大丙烷进口国,2021年有近774万吨丙烷资源流入中国,占比达40%。

伴随着国内PDH产能大规模释放,持续推高进口丙烷的价格。从2020年5月份以来,沙特阿美丙烷CP价格一路高歌猛进,2021年10月达到800美元/吨,且从后期价格走势来看,依然继续保持良好增长势头,2022年4月CP价格直逼1000美元/吨。

据悉,在丙烯生产中原材料成本占比约70%,原料丙烷的价格是决定成本优势的核心因素。伴随着PDH产能集中投放,原料价格不断走高,近年来PDH行业“风光不再”,利润日渐微薄,甚至出现亏损现象。

进入2022年,PDH多数时间维持在亏损状态。以山东市场为例,2022年1月平均毛利在3元/吨,2月毛利平均为-197元/吨,3月开始至今为-584元/吨。截至3月22日,PDH装置毛利为-961元/吨。

而PDH持续亏损,也使得部分装置停车降负提上日程。3月下旬北方市场有两套PDH装置存检修预期,截至目前,PDH行业开工率在73.76%,如上述两套装置如期检修,PDH开工率或降至59.91%。金联创化工分析师司梦盈强调,随着PDH行情持续井喷式扩张,整个行业经济性明显弱化,后续PDH减能增效也将提上日程,PDH工艺在原料选择性、转化率及加工成本方面也将有一定的改进,同时提升副产的氢气的附加值,提高PDH装置综合竞争力。

业内专家:PDH仍有发展空间!

业内专家认为,PDH仍有发展空间!未来在PDH路线上,企业可以在工艺优化、改变运输方式、提升产业链附加值等方面发力,以提升市场竞争力。

01聚焦工艺优化

往年投产的PDH装置加工费用在1200~1500元,随着规模提升和工艺优化,PDH行业成本有下降趋势。当前以及未来新投产的部分PDH加工成本可控制在千元之内,因此即使原料价格居高不下,仍有部分装置可在激烈的竞争中得到很好的生存和发展。

02改变运输方式降低成本

企业可以配备丙烷冷冻罐节省原料物流成本,或有效缩短运输半径,也可以优化自身采购渠道来降低成本。

03提升产业链附加值

丙烷被称为最清洁的能源之一。随着我国“双碳”目标全面推进,相对于油基、煤基产品有着明显环保优势和成本优势的丙烷具有较好的发展前景。行业应该大力挖掘副产品高纯度氢气的利用价值,以提升项目的盈利水平。例如,巨正源联手九丰布局氢能,2021年12月,公司与广东九丰能源集团签订了合作协议,就合作开发氢能相关事项进行了约定,双方计划共同推进氢能的技术开发与市场化运营,包括关键技术开发、储运、充装、销售等,氢气来源为巨正源PDH装置生产的氢气。而卫星石化发布公告称,计划设立浙江卫星氢能科技有限公司,开展氢能源业务拓展、参与氢能利用技术开发、寻求加氢站建设。

04下游装置结构相对简易

无需大量辅助装置进行厂内物料平衡,且目前在国内来说,丙烯下游多个方向依旧存在较为广阔的发展空间。有分析人士指出,近期及未来PDH项目扩张的企业以产业链延伸和产业转型为主。如东华能源布局PDH-聚丙烯产业链,卫星化学开拓PDH-丙烯酸-丙烯酸酯产业,齐翔腾达则发力PDH-环氧丙烷产业。因此,大规模、集约化、上下游产业链一体化的PDH项目有望在激烈的市场竞争中得到很好的发展,未来在丙烯行业的地位不可小觑。

“流程工业”微信公众号原创编写。

版权声明∶转载流程工业网内容,请在正文上方注明来源和作者,且不得对内容作实质性改动;微信公众号、头条号等新媒体平台,转载请联系授权。邮箱∶process.jgvogel.cn,电话:16601379371(同微信)

相关推荐

-

万华化学拟新增低温丙烯装卸吞吐量,同时成立码头公司

近期,万华化学又有"新动作"。一个是其控股子公司"烟台港万华工业园码头有限公司"计划在已建成的烟台港西港区103号泊位增加丙烯装卸船设施,同时新增低温丙烯工艺管线,为万华工业园区环氧丙烷及丙烯酸酯一体化项目、聚氨酯产业链一体化-乙烯项目等提供原料供应及产品水运服务;二是由下属万华化学(蓬莱)有限公司成立码头公司。

2022-06-12 本网编辑

-

万华化学公示特种异氰酸酯和润肤剂项目的环境影响报告书征求意见稿

2022年6月6日,万华化学在其官网上公示了两个项目的环境影响报告书征求意见稿,一个是特种异氰酸酯项目,另一个是年产3万吨润肤剂项目。

2022-06-10 本网编辑

-

荣盛石化、恒力石化、万华化学等企业上榜2022全球化学品牌25强

近日,英国知名品牌评估机构Brand Finance发布2022全球最具价值25大化学品牌报告(Chemicals 25 2021),巴斯夫、沙特基础工业公司、LG化学位居前三位。

2022-06-10 本网编辑

热点文章

-

中国氟化工产业链全景分析,附重点企业梳理

2026-01-27

-

《危险化学品安全法》2026 年 5 月 1 日施行 危化品安全管理迈入法律强监管新阶段

2026-02-03

-

总投资 1600 亿元荣盛内蒙古绿色煤化一体化项目启动 打造新能源耦合煤化工标杆工程

2026-01-28

-

裕龙岛炼化一体化项目(一期)化工 5 标段施工招标 2027 年计划投产

2026-01-24

-

45#、40Cr、42CrMo 选材指南:用 “汽车配置” 逻辑秒懂三者差异

2026-01-26

-

工业企业“碳中和”实践之路

工业是节能降碳的重点领域,也是实现“3060”碳达峰碳中和目标的关键。党的二十大报告明确提出,积极稳妥推进碳达峰碳中和,推进降碳、减污、扩绿、增长,完善能源消耗总量和强度调控,重点控制化石能源消费,逐步转向碳排放总量和强度“双控”制度。为了回顾 2023 年工业企业在节能降碳、绿色可持续发展方面的成就,了解当下的创新技术和应用,《流程工业》编辑部在 2024 年第一期特别策划了“工业碳中和”专题,邀请了一批国内外优秀的工业企业分享观点和产业实践,为广大的流程工业企业提供绿色可持续发展的启迪和借鉴。

作者:本刊编辑部

-

2025国内外石油开发、生产与需求述评-目录

-

以开放自动化与AI双轮驱动,定义中国未来工业新范式

-

视频 │ 煤化工如何实现从“黑”到“绿”?走进美锦能源低碳发展标杆项目

-

智能运维让设备”说话“,德姆斯护航企业安全生产与降本增效

-

2024上海国际泵阀展现场,《流程工业》记者专访了中国善若泵业科技有限公司总经理 卢阳

评论

加载更多