一文了解全球PE产业未来发展趋势

一、乙烯:石化工业之母,产品精细化、原料多元化趋势明显

1.1 需求:核心产品应用广泛、精细产品快速延伸,乙烯是构建现代社会生产生活的重要物质基础

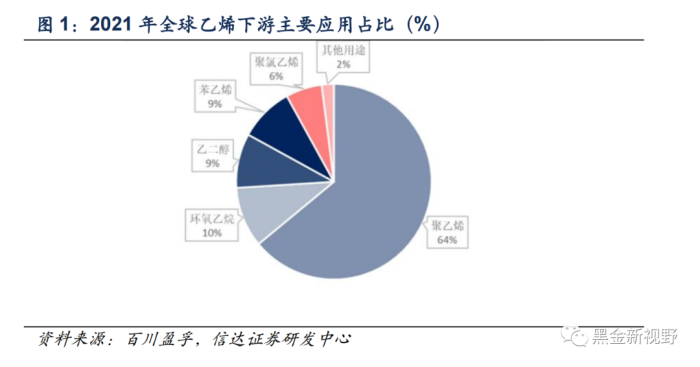

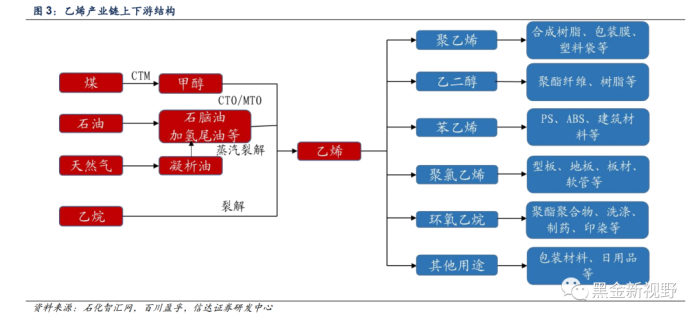

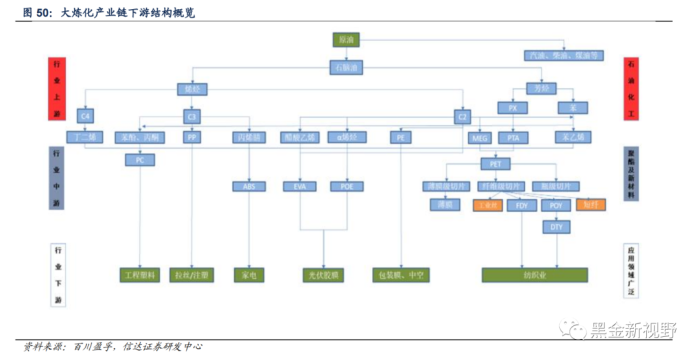

乙烯下游需求覆盖广泛。乙烯是由两个碳原子和四个氢原子组成的化合物,化学式为C₂H₄,常温下为无色气体。乙烯作为重要的有机化工基本原料,下游衍生物产品种类众多,产品规模占全球石化产品总量的75%以上,广泛应用于包装、农业、建筑、纺织、电子电器、汽车等领域,其中聚乙烯是乙烯下游的主要应用,应用占比达到64%。世界上已将乙烯产量作为衡量一个国家石油化工发展水平的重要标志之一。近年来,受益于新兴产业发展和化工技术革新,以乙烯为原料的新材料应用蓬勃兴起,产业链加快向精细化、高端化方向发展,如EVA、POE、ABS等化工新材料发展迅速、潜力较大。

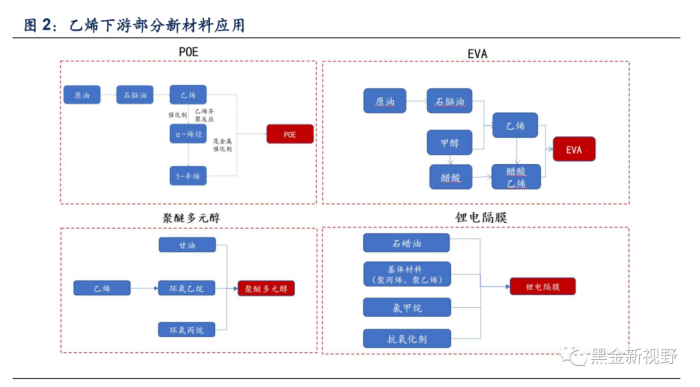

新材料推动产业链进一步延伸,下游高端化成为乙烯重要发展方向。由于乙烯自身性质特点,在运输过程中需要零下100度的条件,导致乙烯外运难度大、运输条件要求高,因此乙烯生产商多配套下游聚乙烯、乙二醇等产线实现产品的再加工。随着乙烯产能扩张,下游产品也进入供给增速的阶段,低端产品同质化严重,竞争加剧。受益于化工技术革新,以乙烯作为原料的新材料应用兴起,推动产业链进一步延伸,乙烯下游向高端化、精细化等方向发展,产品覆盖电子电器、新能源、航空航天、信息通信等多产业。在新能源产业中,由乙烯和醋酸乙烯共聚形成的 EVA产品能够有效应用于光伏胶膜领域,由乙烯和α-烯烃共聚得到的茂金属聚乙烯(mPE)产品广泛应用在光伏胶膜、电线电缆等领域,由聚乙烯材料作为基材的锂电隔膜产品能够应用于新能源汽车锂电池;在工程塑料产业中,聚苯乙烯产品能够应用于食品、医药、日用品等包装领域。对于炼化企业而言,其下游能够产出多种化工原料,如苯、醋酸等,实现与乙烯产品的有效搭配,为布局化工新材料奠定良好基础。

1.2 生产:三类工艺各有千秋,原料多样化推动供给结构转变

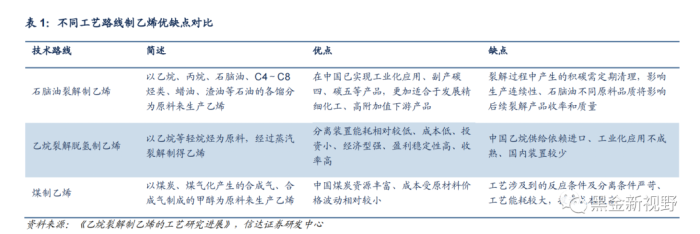

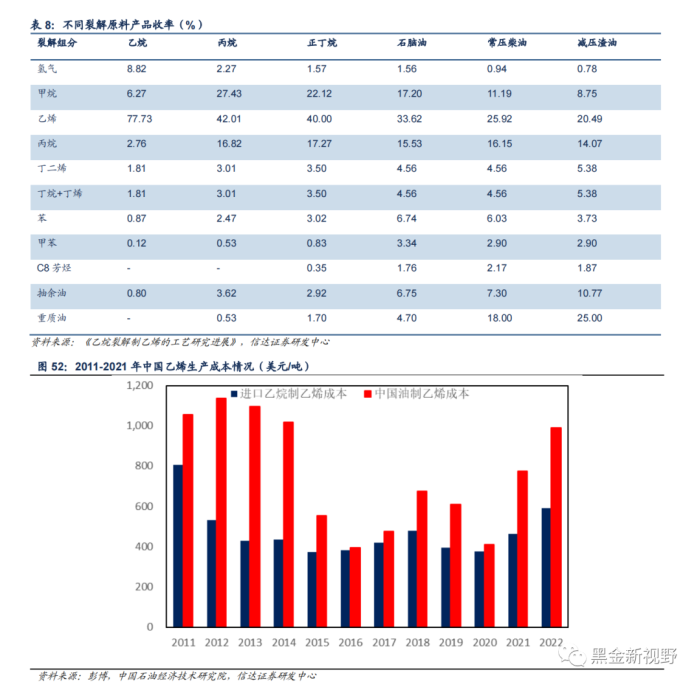

目前国内外生产乙烯的原料主要有三种:石油、轻烃和煤炭。在乙烯的工艺制备路线中,主要包含石脑油裂解、轻烃制乙烯、煤制烯烃三种工艺流程。石脑油裂解路线主要通过管式炉蒸汽裂解、催化裂解等工艺制备乙烯,石脑油在高温条件下裂化成较小的分子,再通过自由基反应形成气态轻质烯烃;轻烃制乙烯的主要以乙烷、丙烷、丁烷等轻烃为原料,其中乙烷脱氢制乙烯是轻烃制乙烯的主要路径,其主要通过乙烷在高温裂解炉中发生脱氢反应生成乙烯,并副产氢气;煤制乙烯主要通过煤制甲醇,甲醇再经脱水后制得乙烯,煤制乙烯存在CTO和MTO两种类型,CTO是指煤经甲醇后生产烯烃, MTO是直接以外购甲醇为原料生产烯烃。

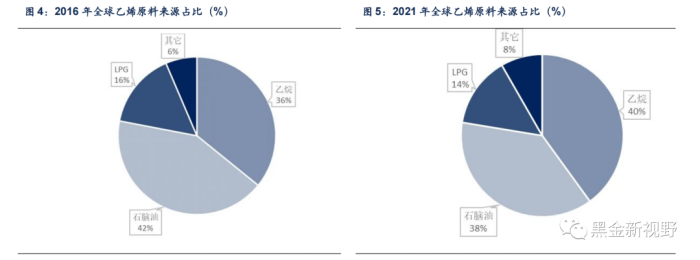

乙烯原料多元化趋势明显,炼化一体化混合进料优势凸显。从全球范围来看,2021年乙烯原料端以石脑油和乙烷为主,二者占比达到78%,其中以乙烷作为原料的乙烯装置产能占比略高于石脑油。相较于传统的以石脑油、加氢尾油等重质原料的裂解路线和以乙烷、LPG等轻质原料的裂解路线,在炼化一体化下,混合进料的生产灵活性及原料保障性更强,通过在炼油环节的加氢裂化,最大程度对重质原油进行转换,对于轻烃进行综合利用从而提升附加值。此外,炼化一体化副产部分的碳四、碳五等亦适合下游发展精细化工。

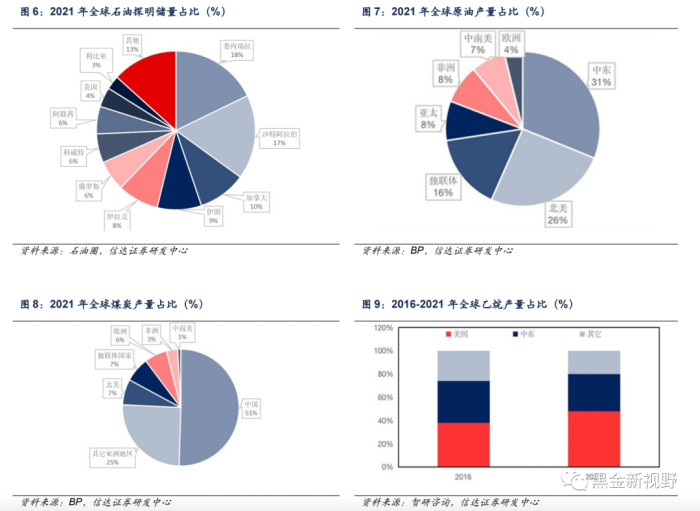

全球油气资源分布不均,乙烯产业因地制宜。原油方面,世界石油资源主要集中在中东、北美地区。从储量来看,2021年前十大石油探明储量国家占据了全球87%的探明石油储量,其中,大部分国家位于中东地区,占全球总储量的54%;从产量来看,根据BP数据,2021年全球原油产量为42.21亿吨,其中北美和中东合计达到57%。煤炭方面,中国是典型的“贫油、少气、富煤”的国家,因此开发了煤气化或天然气合成制甲醇、甲醇制乙烯的工艺技术,产业发展符合中国资源禀赋特点,具备一定经济竞争力。乙烷方面,美国、中东为主要乙烷生产国。2021年,美国和中东乙烷产量分别占世界乙烷总产量的48%和32%。自页岩气革命后,美国NGL产量大幅提高,从中分离出的乙烷产量也不断上涨,催生美国乙烯产能进一步释放,2020年,美国乙烯生产原料有82%来自乙烷。中东拥有丰富的油田伴生气资源,乙烷价格长期低于美国乙烷价格,但近几年缺乏大的新油田项目开发,乙烷产能增速放缓。目前,中东乙烯工艺以乙烷裂解脱氢制乙烯为主,但新建装置中采用石脑油、轻烃等混合原料的比例显著提高。

不同工艺各有千秋,碳排和资源分布约束产能扩张。石脑油路线中,其主要优势在于副产物丰富,通过一体化装置能够有效实现产业链布局多元化,为下游发展精细化工和高附加值产品提供基础支撑,但其缺点在于不同原料品质将影响后续裂解产品收率和质量;乙烷裂解制乙烯路线的突出优势在于装置能耗较低、投资规模较小、产品收率高,但其产能扩张依赖乙烷原料,乙烷资源的丰富程度及获取难易程度决定了该路线的产能扩张规模;煤制烯烃方面,中国丰富的煤炭资源推动煤制烯烃产能扩张,但由于其碳排放量较石脑油和轻烃路线更高,且工艺涉及到的反应条件及分离条件较为严苛,在严格的碳排政策约束下,能效较低的新增产能获批难度大,同时落后的煤制烯烃产能面临进一步淘汰,行业竞争格局有望优化。

二、 全球:原料优化主导资源地产能爬升,需求扩张助力消费地供给扩张

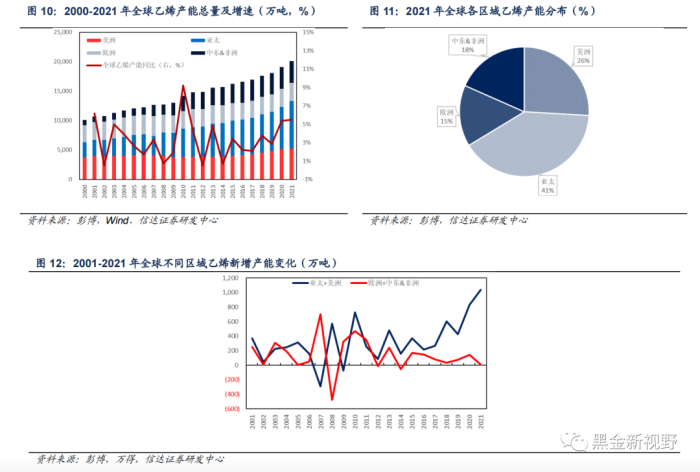

2.1 概览:全球乙烯产能持续增长,产能增量由多点开花向需求拉动转换

全球乙烯产能稳步增长,成本和需求是扩能的主要动力。2022年,全球乙烯总产能已达2.18亿吨/年,在2000-2010年间,乙烯产能稳步增长,年均产能复合增长率为3.49%;2011-2022年,全球乙烯扩能节奏加快,年均产能复合增长率为3.63%。两阶段产能增长的区域动力出现转换,由过去的多点开花转变为亚太、北美地区主导,通过复盘中东、美国、亚太等区域的乙烯扩能周期,我们认为,成本和需求是推动乙烯供给抬升的关键动力。

2.2 资源地:优质轻烃原料推动中东及北美资源区乙烯产能扩张

2.2.1 中东:油田伴生气供应抬升,推动乙烯产能大幅扩张

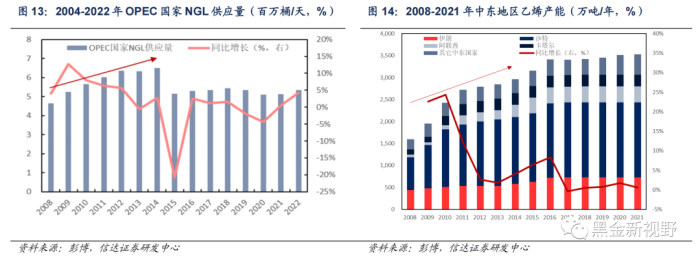

优质油田伴生气推动中东乙烯产能扩张,但近年来产能增速明显放缓。油田伴生气中可以回收NGL(天然气凝析液),其主要成分是乙烷、丙烷、丁烷等轻烃,三者占比分别达到42%、28%、7%。2008-2014年,中东地区得益于丰富的油田伴生气资源,NGL供应量大幅抬升,2014年OPEC国家NGL供应量达到6.50百万桶/天,相较于2008年增长35%以上。在优质乙烷资源的推动下,2009-2016年中东地区迎来乙烯扩产周期,2016年中东地区乙烯产能为3417万吨,相较2009年增长75%。此轮产能周期后,由于中东地区大量建设乙烷制乙烯产能,加速乙烷资源消耗,同时富含乙烷和其他轻烃的油田伴生气资源逐渐减少,2015年开始OPEC国家的NGL供应量明显下滑,乙烯产能增速趋缓。

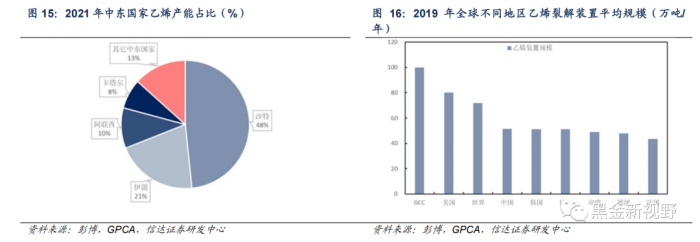

沙特成为中东乙烯增长的核心动力,平均装置规模领先是中东乙烯产品成本竞争力的又一保障。2021年中东地区乙烯产能占比中,沙特和伊朗分别占比48%和21%,从历史产能的增量变化来看,沙特是中东地区乙烯增长的核心动力,但自2017年以后,中东地区乙烯产能总体增量放缓,少量新增产能主要由其它中东国家所贡献。从装置规模看,根据海湾石化和化工协会(GPCA)数据,截至2019年中东海湾合作委员会(GCC)国家平均乙烯裂解装置规模达到了100万吨/年,位居世界首位。根据中国塑料加工工业协会数据,100万吨/年规模的乙烯装置与50万吨/年装置相比较,可降低单位成本约25%,150万吨/年规模的乙烯装置与50万吨/年装置相比较可降低单位成本约40%,中东大规模化的乙烯装置带来的显著优势即生产成本降低,有望增强产品的市场竞争优势。

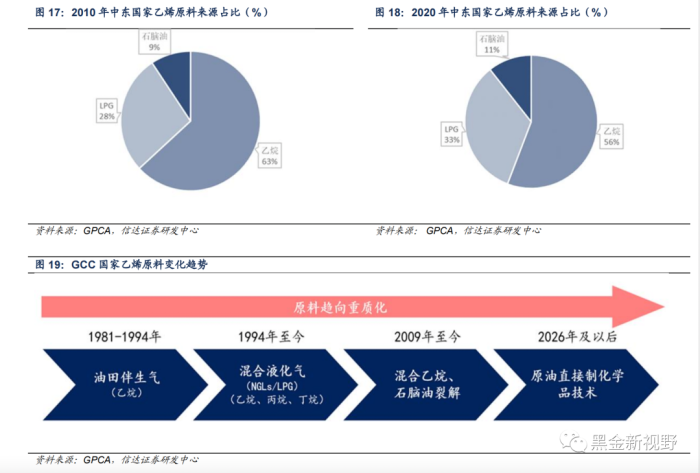

装置进料结构逐渐转化,重质原料占比抬升。自1981年开始,中东地区乙烯原料结构转化经历四个阶段,第一阶段是1981-1994年,受益于原油开采,中东地区乙烯生产主要原料为富含乙烷的油田伴生气;1994年至今,中东地区以富含乙烷、丙烷和丁烷的NGL和LPG(液化石油气)混合的液化气为原料生产乙烯;2009年开始,中东地区逐步上马混合乙烷和石脑油裂解装置。2020年GCC国家乙烯装置合计进料16.07百万吨,其中乙烷占比为56%,相较于2010年下降了7个pct,而石脑油占比由2010年的9%上升至11%。根据GPCA数据,GCC地区乙烯生产商使用乙烷作为原料的比重将从2018年时的70.7%降至2028年的67.3%。由于乙烷供应充裕加之相对于其他地区的成本较低,因此,过去乙烷曾长期是中东地区蒸汽裂解装置的主要原料,但由于当前乙烷供应受到约束、炼厂一体化项目投产以及原油直接制化学品(COTC)技术的驱动,中东地区乙烯裂解原料趋向重质。

2.2.2 美国:页岩气革命催生大量低碳原料,成本优势凸显

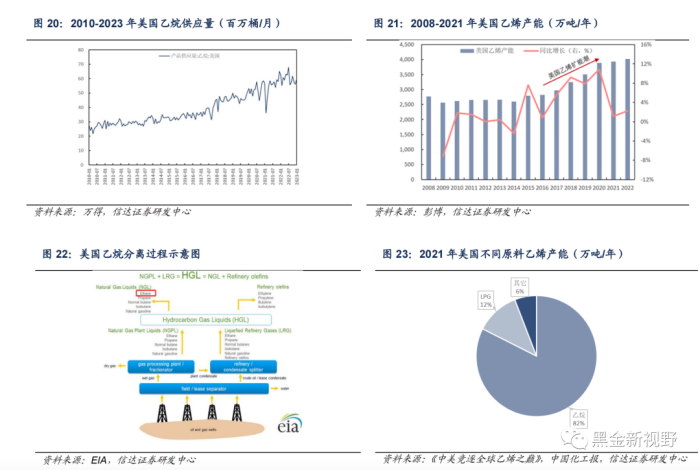

页岩气革命带来大量乙烷原料资源。与中东的乙烯原料供给相似,美国乙烷绝大部分来自天然气处理厂将天然气分离后得到的NGL,页岩气作为非常规天然气,其乙烷含量占比高达12-35%。美国页岩气革命始于二十世纪九十年代,在技术及资本的推动下,美国页岩气产量迎来爆发,美国页岩气产量自2000年的122亿立方米增长至2021年的7722亿立方米。页岩气增量带来了大量伴生乙烷资源,自2016年开始,美国乙烷产量上行趋势明显,大量低碳原料资源扩张使美国在2016-2020年间迎来了新一波乙烯扩能潮,乙烯产能自2016年的2819万吨/年增长至2020年的3885万吨/年,年均复合增长率达到8.35%。

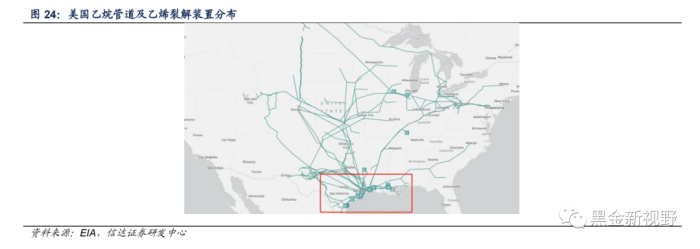

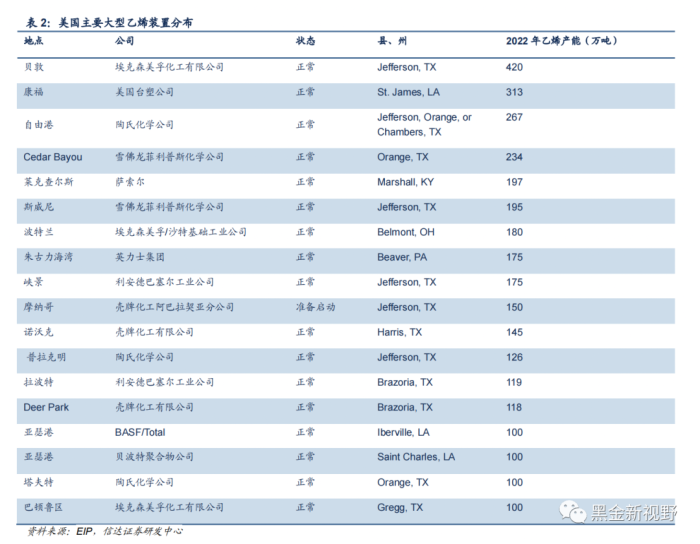

美国乙烯产能集中于墨西哥湾,管道公司是美国乙烷的核心供应方。截至2022年,美国境内尚在正常运行的乙烯装置有32个,合计产能达到4018万吨/年,其中埃克森美孚位于得克萨斯州Harris的装置产能达到420万吨/年,为全美最大的乙烯裂解装置。从区位角度看,大型乙烯裂解装置主要集中在墨西哥湾沿岸,一方面墨西哥湾沿岸是美国烃类气体管道的集中交汇处,乙烷运输及获取便捷,另一方面,墨西哥沿岸港口众多,有利于乙烯下游产品出口。美国95%的乙烷通过管道运送至客户终端,页岩区块的NGL混合物通过管道运输至位于德州的Mont Belvieu或阿肯色州的Conway分馏装置,将纯乙烷分离后再通过管道运输到乙烷裂解工厂,其中,页岩气区块运输NGL到Mont Belvieu的管输费用占乙烷总成本的将近60%,因此具备乙烷管道及存储设施的管道公司成为美国乙烷的核心供应商。

2.3 消费地:需求放缓叠加成本弱势打压欧洲产能放量,经济增长催化亚太地区供需两旺

2.3.1 欧洲:需求放缓叠加成本竞争力弱势,产能增长趋于停滞

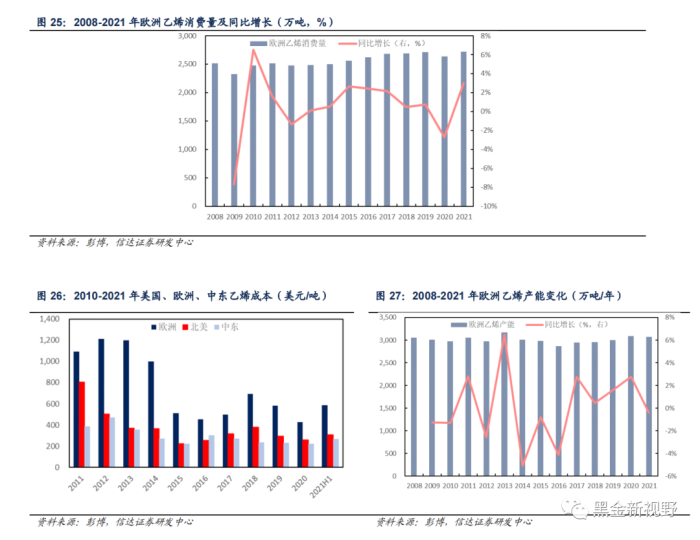

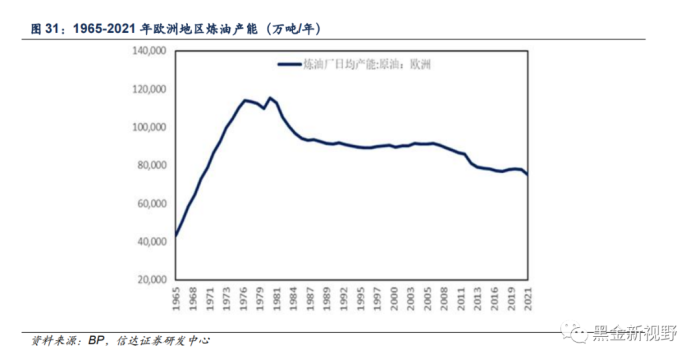

需求放缓叠加原料成本高企对欧洲乙烯带来明显冲击,产能增速长期停滞并呈现小幅下降。需求端,欧洲地区近年来乙烯消费增速趋缓,2021年欧洲地区乙烯消费量为2719万吨,同比增长3%,而自2008年以来,欧洲地区乙烯消费量平均增速约为1%,整体需求增长速度明显放缓。供给端,2008-2015年,伴随中东油田伴生气供应抬升,欧洲受中东地区低价乙烯产品冲击明显,叠加东北亚地区乙烯产业快速发展以及美国页岩气革命带来的石化产业复兴,欧洲乙烯成本竞争优势逐渐弱化。根据CEFIC数据,2011-2021年,欧洲乙烯成本平均为美国乙烷基乙烯成本的2.05倍,为中东乙烯成本的2.59倍,欧洲乙烯原料成本较美国和中东具有明显劣势。原料成本优势下降引发部分欧洲乙烯装置关停,根据彭博数据,2013-2016年欧洲乙烯累计减少307万吨,2021年欧洲乙烯产能为3074万吨,较2013年下滑96万吨。

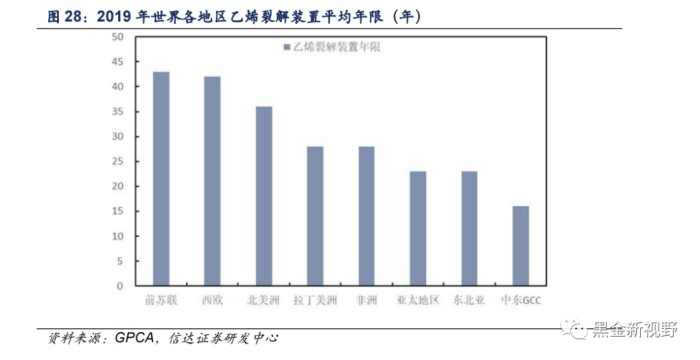

欧洲炼厂装置建设早、设备老旧问题突出,或进一步加快产能退出节奏。由于欧洲乙烯装置原材料主要来自石脑油,且装置建设较早,根据GPCA数据,2019年西欧乙烯装置平均年限达到42年,仅次于前苏联,我们认为,欧洲的乙烯装置平均使用年限较高,而亚太、中东等地新装置在成本控制和规模化优势方面将更加具备竞争力,或将推动欧洲老旧乙烯产能进一步退出市场。

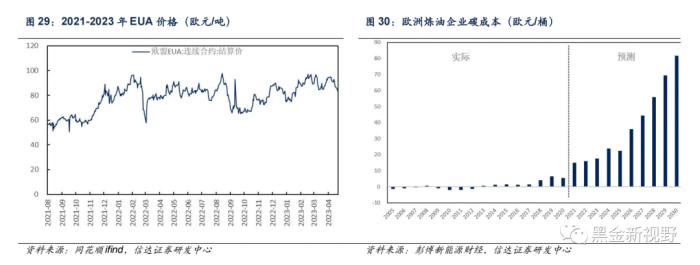

绿色低碳政策推进加剧欧洲企业生产运行合规和成本压力,欧洲炼能下降趋势明显。面对严峻气候变化形势,欧盟持续推进绿色低碳政策发展完善。根据2021年7月14欧盟《Fit for 55》一揽子计划,欧盟排放交易体系已经提高其碳目标,要求到2030年温室气体排放较1990年减少55%。在碳排放交易机制下,炼油企业可通过外购碳配额(EUA)或促进自身绿色低碳转型实现履约义务。但更严格的气候目标将使控排企业免费分配的配额急剧下降和碳配额价格大幅抬升,从而加剧欧洲炼油企业生产运行合规和成本压力。2021年8月6日至今,在履约需求及政策利好等多重因素下,EUA价格震荡上行。根据覆盖范围更为广泛的《欧洲绿色新政》(Green Deal),EU ETS已经提高其碳目标,推动免费配额的大幅减少和EUA价格的上涨,根据彭博数据,预计到2030年,欧洲炼油企业碳成本有望达到81.54欧元/桶,较2020年大幅增加76.15欧元/桶。此外,2020年的新冠疫情给全球经济和油品需求带来了较大的冲击,欧洲炼厂开工率大幅下降,叠加欧盟趋严的碳中和政策,道达尔、埃尼、埃克森美孚、壳牌等公司在欧洲设立的至少10家炼厂都先后关停或转产可再生能源。2020和2021年欧洲炼油产能连续两年下降,截止2021年底相比2019年减少了约2908万吨/年,而炼能下降也将驱动以油制路线为主的乙烯产能进一步出清。

2.3.2 亚太:人均乙烯消费尚处低位,市场潜力较大

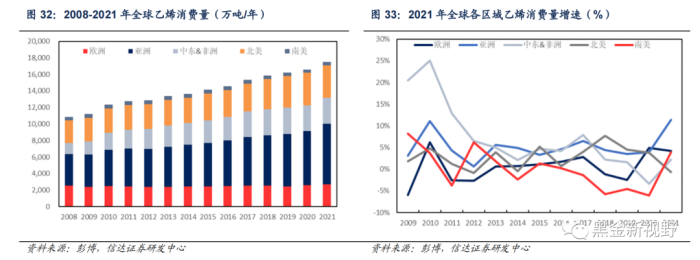

全球乙烯消费分布不均,亚洲乙烯需求逐步扩大。2021年全球乙烯消费量达到1.75亿吨,其中亚洲、北美、中东和欧洲是全球乙烯主要的消费区域。从消费量增速来看,2008-2011年中东和非洲地区乙烯消费量增速较快,年均消费增速达到19%,亚洲地区受益于中国经济的快速增长,消费量增速居于世界前列,2021年亚洲乙烯消费量迎来爆发,达到7328万吨,同比增长达到11%左右。

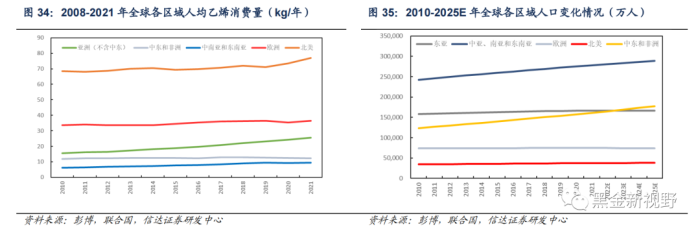

亚洲人均乙烯消费量与欧美存有显著差距,具备较大市场潜力。根据我们测算,2021年亚洲地区乙烯当量消费量为1.14亿吨,同比增长5.97%,其中中国乙烯当量消费量为6296万吨,占比约55%。但从人均消费量来看,亚洲地区人均乙烯消费量为24kg/年,相较于北美的76kg/年和欧洲的35kg/年仍有较大差距,特别是中亚及东南亚地区,人均乙烯消费量不足10kg/年。从人口增量角度看,根据联合国预测数据,未来亚洲主要人口增量将来自中亚、南亚及东南亚。我们认为,乙烯消费与经济发展、人口增长等密切相关,亚洲整体与中南亚、东南亚地区的人均乙烯消费量产生较大差距主要受经济发展阶段不成熟、产业链环节发展不均,下游配套产能发展不完善所致。亚太作为全球快速发展的经济体,未来伴随人口增长、产业链进一步完善和下游配套产能的进一步延伸,乙烯市场空间有望进一步打开。

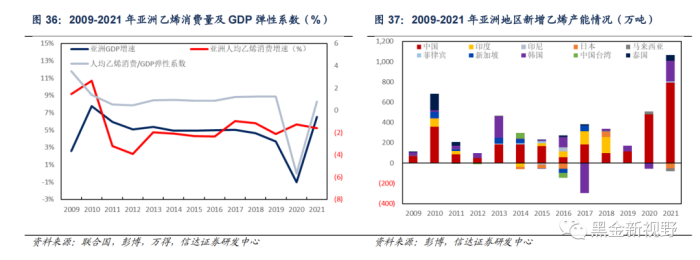

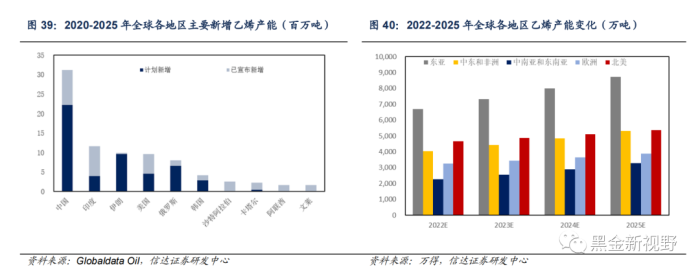

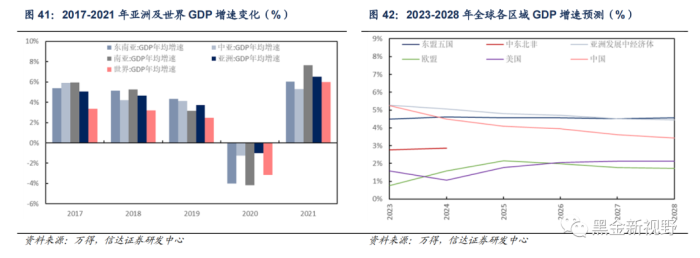

亚洲乙烯消费扩张与经济增长同步变化。亚洲的人均乙烯消费与经济发展保持了较高的同步性,根据我们测算,不考虑2020年新冠疫情带来的极端影响,自2009年来,亚洲地区人均乙烯消费增速与GDP增速的弹性系数约为1.16,经济增长对乙烯消费带来明显促进作用。为满足亚洲地区快速增长的乙烯消费需求,自2020年来,亚洲乙烯新增产能迎来爆发,其中中国是主要的扩产力量,而亚洲其它地区,如印度、日本、韩国等国家则存有一定的产能出清,供应端的本土化趋势明显。

2.4 预测:全球产能充足、亚太唯一短缺,供需错配格局凸显亚太乙烯产业新机遇

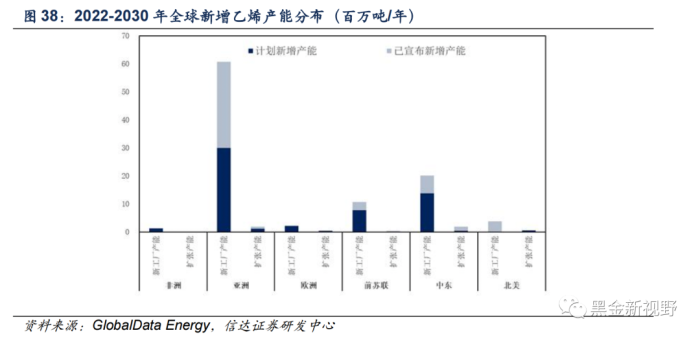

欧美扩能增速放缓,亚太引领全球乙烯产能增长。根据GlobalData Energy数据,考虑新建及扩建产能,2022-2025年全球乙烯已宣布新增产能达到1.03亿吨,其中亚太地区占比达到60%,成为主要扩产力量。其中,中国是亚洲乙烯新增产能的关键力量,中国拥有35个已宣布和计划新增的乙烯产能,合计新增产能达到了3735万吨,占亚洲新增产能的60%,对应资本开支达到419亿美元。在2030年前中东计划和已宣布的新增乙烯产能为2200万吨,占全球已宣布新增产能的21%,其中主要增长动力来自伊朗,新增产能约为1255万吨,占中东地区新增产能的57%。自2014年底以来,由于原油价格大幅下跌,加之新冠疫情导致的需求破坏,欧美部分乙烯厂商宣布不再进一步增加产能,甚至取消或推迟已公布的产能项目,导致乙烯扩能步伐降缓。2022-2030年,欧美地区已宣布和计划新增产能合计只有691万吨,占全球新增产能的7%,欧美扩产已接近尾声。

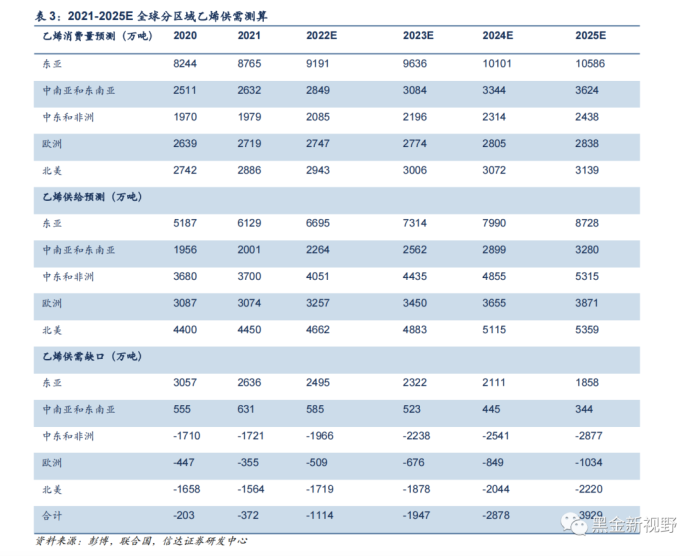

亚太地区产能增量或不及需求扩张,区域性供需错配格局有望形成。需求端,我们根据联合国人口数据、全球各区域乙烯消费数据进行人均乙烯消费量测算,以IMF对亚洲发展中经济体、欧洲、北美和中东及北非等地区预测的2022-2025年的平均GDP增速与人均乙烯消费量弹性系数乘积作为未来人均乙烯消费增速,我们预计到2025年东亚、中南亚及东南亚、欧洲、北美、中东及非洲的人均乙烯当量消费量或将分别达到64、13、38、82、14kg/年,对应当量乙烯需求总量分别为10586、3624、2838、3139、2438万吨/年。供给端,根据Globaldata Oil数据,2020-2025年全球新增乙烯产能中,东亚、中南亚及东南亚、欧洲、北美和中东及非洲将新增产能分别为3541、1324、797、959、1635万吨。根据现有数据,我们预计2022-2025年东亚、中南亚及东南亚、欧洲、北美和中东及非洲产能复合增长率分别为9%、13%、6%、5%、9%。

2021年东亚、中南亚及东南亚乙烯产能分别为6129、2001万吨,乙烯消费当量分别为8765、2632万吨(含乙烯下游衍生物折当量净进口)。我们假设2022-2025年全球新增乙烯产能全部按计划投产,产能利用率达到100%。根据我们测算,2023-2025年中国、中南亚和东南亚地区仍有较大供给缺口,但伴随亚太地区新增乙烯产能的投放,供给缺口或将有所收窄,我们预计到2025年,东亚地区仍将有1858万吨左右的供给缺口,而中南亚及东南亚地区则有344万吨左右供给缺口。而对于中东和北美地区,由于新增供给逐步投放,其出口导向将更加明显,由于亚太为主要供给缺口地区,中东和北美乙烯产品贸易流向或向亚太地区转移,有望推动亚太地区落后产能逐步出清,而欧洲地区受中东地区低成本乙烯产品的进一步冲击,其产能退出也或将提速。

综上,我们认为,在新增产能满产状态下,由于亚太地区新增产能与需求扩张存在差异,区域性供需缺口有望维持。未来在技术革新的推动下,乙烯下游高端产品或将推动需求创造,叠加当前亚太地区人均乙烯消费量仍处于较低水平,未来市场空间有望进一步打开。

亚太地区疫后需求复苏强劲,乙烯下游需求迎来支撑。近年来,亚洲地区经济增速高于全球平均,在新冠疫情爆发后,亚洲经济复苏韧性较强,2021年亚洲地区GDP增速为6.5%,高于世界平均经济增速约0.5pct。进入2022年后,受疫情影响,国内经济增速整体放缓,但以印度为代表的南亚地区、以越南、印尼为代表的东南亚地区依旧保持较强的经济增速,其中2022年印度、越南GDP增速分别为6.83%、8.02%。根据IMF预测,预计2023-2025亚洲发展中经济体GDP增速分别为5.28%、5.06、4.81%。我们认为,伴随亚太地区人口和经济的持续增长,中国防疫措施优化带来的消费复苏,人均乙烯消费水平有望逐步抬升,或将为亚太地区乙烯需求增长带来乘数效应。

三、中国:需求扩张红利下,原料锁定与高端替代,乙烯行业“剩者为王”

3.1 需求:人均消费量仍有提升空间,高端产品国产替代带来需求红利

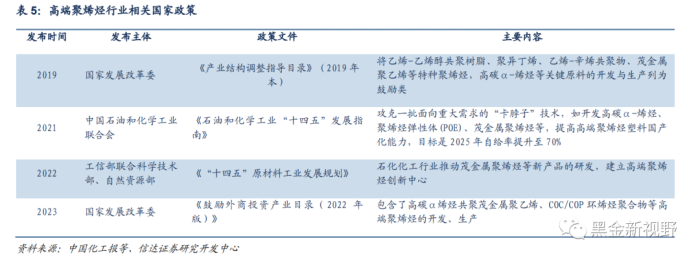

我国人均乙烯消费量较北美仍有差距,下游高端产品“卡脖子”与国产替代仍需时日。截至2021年,我国人均年乙烯消费量为44kg/年,相较北美地区仍有差距,而受制于乙烯下游高端产品的“卡脖子”环节,部分产品仍需要依赖进口。根据《高端聚烯烃材料专利申请状况分析》,美国、日本、欧洲高端聚烯烃专利申请占比分别为43%、22%、17%,中国仅占10%。伴随近年来我国高端聚烯烃产业发展,国内高端聚烯烃专利数量整体呈增长态势,但聚烯烃核心领域如聚合技术、催化剂技术以及加工改性技术等主要为美、日、欧等发达国家所垄断。2021年我国高端聚烯烃自给率为58%,其中己烯共聚聚乙烯、辛烯共聚聚乙烯、乙烯-醋酸乙烯酯共聚物(EVA)、茂金属聚乙烯、超高分子量聚乙烯等产品的进口总量占我国聚乙烯进口量接近50%,保障自给水平和破除高端产品的外部技术约束是需求端放量的关键动力。

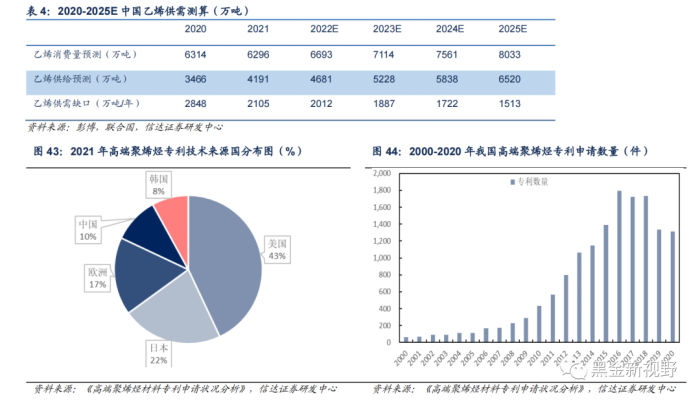

我们根据2023-2025年IMF对中国的GDP增速预测*人均乙烯消费量与经济增速的弹性系数作为人均乙烯消费量增速,结合联合国对中国人口预测量,测算得到2023-2025年中国乙烯当量需求分别为7114、7561、8033万吨/年。我们根据Globaldata Oil数据,预计2023-2025年中国新增乙烯产能将达到1840万吨,年均产能增速为12%,通过测算,我们预计2023-2025年中国乙烯供给缺口或将分别达到1887、1722、1513万吨。我们认为,一方面中国的人均乙烯消费仍有增长空间,叠加中国疫情防控政策优化,国内经济持续回暖,2023年一季度国内GDP同比增长4.5%,整体经济开局良好,同时居民出行、日常接触式消费进一步复苏,中国乙烯供需偏紧格局或将持续;另一方面下游高端产品进口替代仍需时日,技术迭代或将推动新增需求创造,乙烯市场扩张有望进一步打开。

政策端发力支撑高端聚烯烃进口替代,自给水平有望持续提升。2021年中国石油和化学工业联合会发布的《化工新材料产业“十四五”发展指南》提出要攻克一批面向重大需求的“卡脖子”技术,如开发高碳α-烯烃、聚烯烃弹性体(POE)、茂金属聚烯烃等,提高高端聚烯烃塑料国产化能力,目标是2025年自给率提升至70%,在外商投资产业引导中,也明确了对于高端聚烯烃开发生产的内容,进一步强化高端聚烯烃的技术自研和产业协同作用。

3.2 产能:能源成本高企、外部供给冲击与节能减碳政策推动产能出清及竞争格局优化

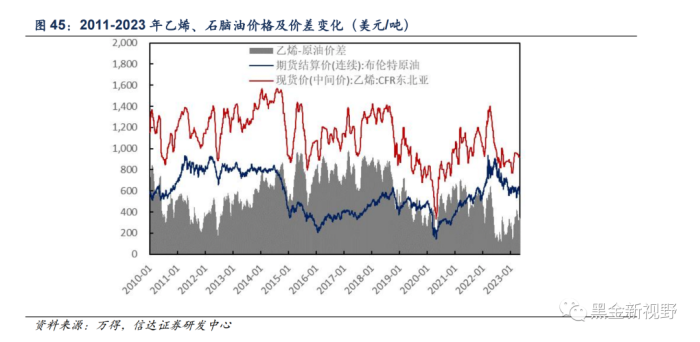

能源成本通胀+疫情打压需求,乙烯产业周期底部加剧落后产能生存压力。从油基路线的价差来看,2022年受俄乌冲突、美联储加息等多重因素影响,国际原油价格大幅波动,叠加新冠疫情背景下国内需求明显萎缩,乙烯-原油价差出现大幅缩窄,2022年乙烯-原油价差平均为294美元/吨,同比下滑44%,中国乙烯产业盈利水平进入周期底部。我们认为,在成本端和需求端双重打压下,乙烯行业盈利大幅下滑将进一步推动高成本的落后产能出清,行业竞争格局有望持续改善,而具备一体化优势和规模优势的企业或将受益。

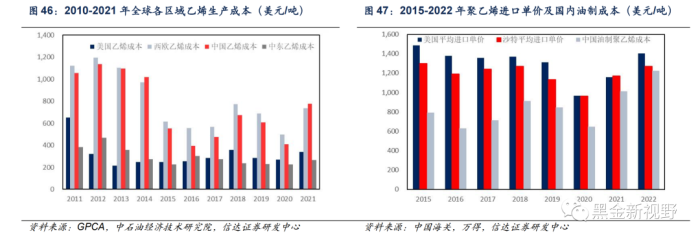

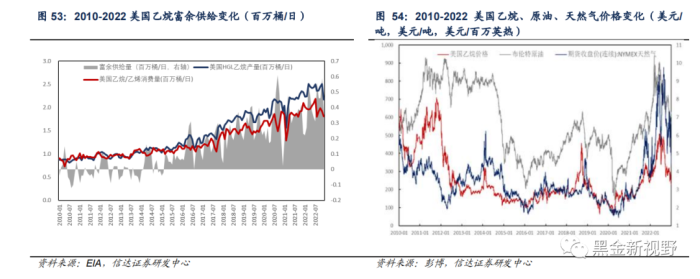

北美、中东成本优势显著,海外产品冲击推动国内落后产能淘汰。从生产成本上看,中东、美国的乙烯装置主要由乙烷等轻烃作为原料,其生产成本较欧洲和中国的石脑油路线具有明显优势,但从趋势上看,中国乙烯生产成本较北美和中东有所收窄。从进口端看,由于乙烯下游多配备聚乙烯装置,近年来,中东和美国等地的聚乙烯产品单价较中国油制聚乙烯成本差距逐渐缩窄,我们认为,由于早期国内聚乙烯存在产能缺口,对海外聚乙烯进口依赖度较高,导致海外聚乙烯产品单价处于高位。伴随国内新增聚乙烯产能投产,国内聚乙烯生产成本与北美、中东地区进口价差缩窄,因此海外进口聚乙烯价格主要受供需影响而非原料成本。根据我们测算,由于未来北美、中东等地供给富余量或将逐渐增加,海外乙烯产品出口或将对国内落后乙烯产能带来冲击,从而进一步推动产能出清。

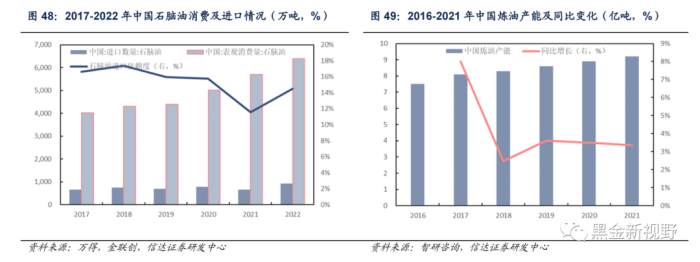

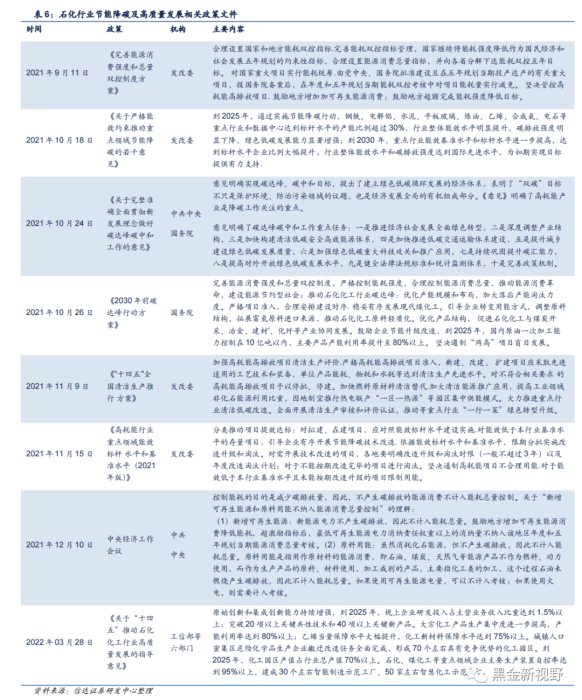

双碳政策加码约束炼能供给,落后产能或逐步出清,大炼化竞争格局有望迎来优化。2021年9月以来,中共中央、国务院发布《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,国务院发布《关于印发2030年前碳达峰行动方案的通知(国发〔2021〕23号)》,国家发展改革委发布《关于严格能效约束推动重点领域节能降碳的若干意见》和《石化化工重点行业严格能效约束推动节能降碳行动方案(2021-2025年)》,推动石化行业碳达峰,严控新增炼油能力,到2025年国内原油一次加工能力控制在10亿吨以内,主要产品产能利用率提升至80%以上。2021年我国炼油产能已达到9.2亿吨,在双碳政策约束下,国内炼能新增存在上限,而供给限制或将带来石脑油供给的进一步紧张。2022年我国进口石脑油累计达到926万吨,同比增长40.49%,进口依赖度达到14.47%,同比提升3pct,但大炼化企业能够充分利用其一体化优势,把握各环节利润,有效抵御石脑油价格波动的风险。

根据石油和化学工业规划院给出的“十四五”石油化工行业规划指南,十四五期间,中国将持续推动炼油企业“降油增化”,并且将炼油厂分为大、中、小三类,分别研判了其向下游发展化工产业的能力。对于条件齐备的大型炼厂和中型炼厂,可以向“特色炼油+特色化工”的精细一体化模式发展。对于具有优化条件的企业,可以通过炼厂改扩建配置规模化的乙烯和芳烃装置,向稀缺性较高的化工品范畴发展。对于炼油规模小于500万吨/年的小型炼厂,基本不具备向下游发展精细化工的能力,应当推动对小型炼厂的产能整合和产能置换,并建设具有规模优势的炼化一体化装置。以山东裕龙岛炼化一体化装置为例,山东省关停13家“小炼油”产能,同时组织10家地炼企业签订产能整合转移协议,推动2790万吨炼油产能整合转移。我们认为,“十四五”石油化工行业规划的重点在于淘汰小产能,整合炼油指标,建设流程更长、开工率更高、产品更加多样化的炼化一体化项目,而在此过程中,大炼化建设的长周期特点也进一步延伸了行业景气周期,以山东裕龙岛项目为例,其建设周期为两年,而自2015年筹备至今,已数度被搁浅推迟。在双碳政策约束和国内落后炼能淘汰背景下,具备多元化产业链布局的炼化企业将具有更强竞争优势,行业格局或将优化。

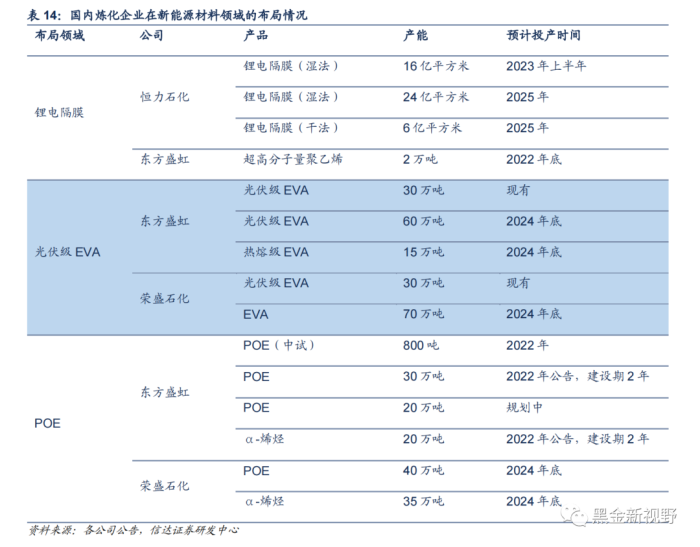

民营大炼化下游产品丰富度高,集成多元化产品竞争优势。当前各大民营炼化企业通过大炼化一体化部署,将炼油厂与化工厂统筹规划,产出丰富多样的化工原料。由乙烯装置生产的乙烯、丙烯、丁二烯、乙炔、苯、甲苯、二甲苯是下游合成树脂、合成纤维、合成橡胶三大合成材料的基础原料。伴随技术革新和产业链的发展,以石油化工原料生产的新材料产品开始逐渐发力,进一步延伸了石化下游的产业链布局,提升了产品的附加值属性,其中较为典型的包括以聚碳酸酯、尼龙66、聚甲醛为代表的工程塑料;以聚苯乙烯、ABS为代表的高性能树脂材料;以PBAT/PBS为代表的可降解塑料产品;以EVA、POE、锂电隔膜为代表的新能源新材料产品等。民营大炼化集成多元化产品,赋能下游新材料产业链持续延伸,竞争优势凸显。

我们认为,在节能降碳长期加严的趋势下,落后炼能或将逐步淘汰转化,行业出清或将持续加速,具备一体化和规模化优势的炼能将优先受益,未来伴随乙烯下游进口替代进一步提升,高端聚烯烃需求放量,叠加行业竞争格局持续优化,在乙烯景气周期来临时,行业龙头或将优先受益。

3.3 路线:油制烯烃仍为主流,乙烷裂解优势明显且壁垒高筑,规模化煤制烯烃助力降本

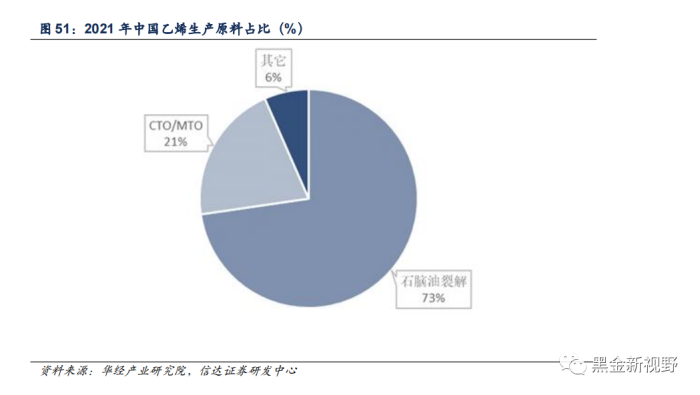

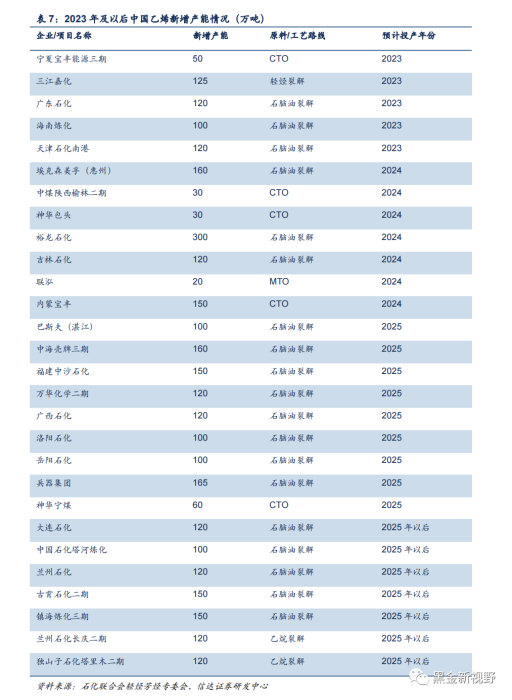

油基路线或仍为中国乙烯生产主流工艺。2021年中国的乙烯原料结构中,以石脑油为原料的油基生产路线占比达到73%,以煤为主要原料的CTO/MTO路线占比为21%,油基路线是当前乙烯生产的主流。从已宣布的未来新增产能趋势看,2023年后中国乙烯新增产能中,石脑油裂解占比达到79%,CTO/MTO路线占比为10%,从产能分布看,我们预计未来油基路线仍为乙烯产业发展主线。

3.3.1 乙烷制乙烯优势显著,资源获取困难高筑行业壁垒

乙烷裂解制乙烯低成本、高收率,具有明显竞争优势。轻烃裂解制乙烯以乙烷作为原材料为主,在乙烷制乙烯路线中,其乙烯产品收率高达77.73%,远高于传统石脑油49.15%的烯烃收率,且副产物较少,具备流程短、能耗低、高收率等优势。美国页岩气革命后,乙烷价格大幅降低,低价乙烷大量涌现,我们以美国进口乙烷裂解制乙烯场景为例,假设乙烷运输成本为135美元/吨,加工费为100美元/吨,测算得到2011-2022年进口美国乙烷制乙烯平均成本为473美元/吨,相比之下,中国油制乙烯平均成本为766美元/吨,中国煤制烯烃(50万吨)平均成本为752美元/吨,乙烷制乙烯具有明显竞争优势。

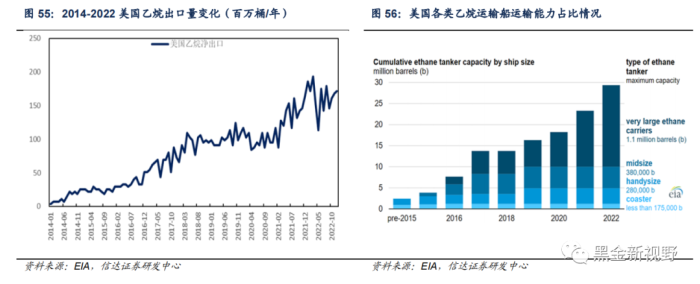

全球乙烷资源主要来源于美国,未来乙烯新增产能的乙烷来源基本依赖美国进口。乙烷主要存在于石油气和天然气中,化学工业中主要用于裂解生产乙烯和作为制冷剂。乙烷在页岩气中的占比在12-35%之间,在美国马塞勒斯和尤蒂卡地区,天然气凝析液中乙烷含量已高达60%。从产能分布看,全球乙烷主要集中在美国和中东地区,但由于近年来中东乙烷资源的减少和裂解装置持续投产,目前乙烷主要出口国来自美国。美国乙烷生产来自油气田和炼厂,油气田是乙烷产能的主要来源,近年来,美国乙烷持续处于供过于求状态,2022年12月美国乙烷产量达到217万桶/日,富余供给量达到36万桶/日。根据美国能源信息署数据,2013年前,美国乙烷价格与原油价格保持较强的相关性,但伴随页岩气的大量开发,乙烷价格逐渐与原油价格脱钩而与天然气价格波动较为一致。从工艺路线上看,由于乙烷主要由天然气中分离得到,若天然气价格高于乙烷,供给端则直接将天然气进行销售,该种工艺属性使天然气成为乙烷价格底。

美国乙烷出口持续增长,超大型乙烷运输船(VLEC)为关键原料供给竞争力。美国乙烷陆运出口始于2014年,由管道将乙烷输送至加拿大工厂,2016年美国开始乙烷水运出口。根据EIA数据,2022年12月美国乙烷净出口达到1.72亿桶/年,同比增长4.44%,受益于美国国内富余乙烷供给的持续抬升,美国乙烷出口持续增长。超大型乙烷运输船(VLEC)的运输能力在110万桶,与其它类型乙烷运输船相比,VLEC能够满足远洋运输能力,是原料供给的关键竞争力。近年来受乙烷国际航运的需求拉动叠加VLEC的持续交付,推动乙烷出口总量的显著增长。

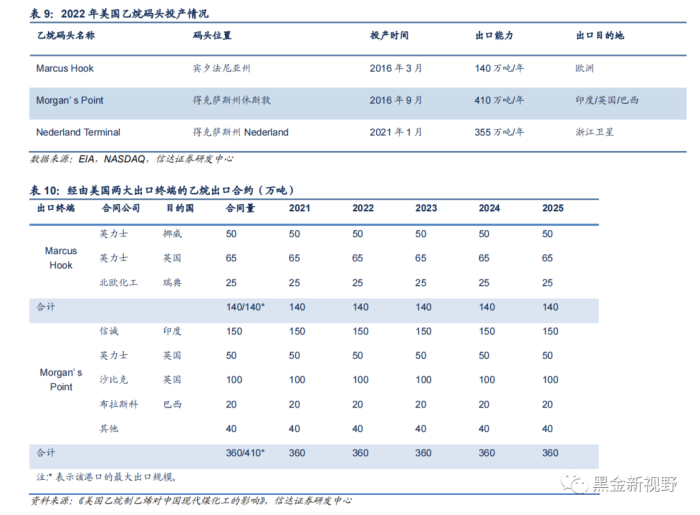

乙烷出口终端建设周期长,是贸易关键制约因素之一。乙烷出口终端需要建造储罐和码头,美国现有3个海运乙烷出口码头,分别是位于宾夕法尼亚州的Marcus Hook、得克萨斯州的Morgan’s Point和得克萨斯州的Nederland Terminal,其中,Marcus Hook 码头乙烷装货能力约140万吨/年,其服务于英力士(115 万吨)与北欧化工(25 万吨)公司的乙烷合同,设施使用已基本饱和;Morgan’s Point 乙烷码头的乙烷装货能力约为 410万吨/年,目前港口的乙烷合同已经达到 360 万吨,富余供给量为50万吨/年,亦趋于饱和;Nederland Terminal是浙江卫星的专用码头,目前出口能力约为 355 万吨/年,该港口提供给浙江卫星两套125万吨的乙烷裂解制乙烯装置提供乙烷原料出口。美国现有出口终端设施能力趋近满负运转,只能找寻新地方建设终端设施,这涉及到各方许可、环境许可、当地居民协调、土地使用等问题,同时美国乙烷终端设施审批项目速度较慢、周期较长,综合来看,码头建设需要5-6年时间,出口终端设施建设或是制约美国乙烷出口最大的瓶颈。我们认为,乙烷裂解虽具成本优势,但由于其资源获取受到航运、出口终端能力等多因素的明显制约,且资源获取对手方较为单一,易受到地缘政治等不可控因素影响,而具备稳定乙烷供应企业将有明显的竞争优势。

3.3.2 油价中枢高位背景下,煤制烯烃规模化优势明显

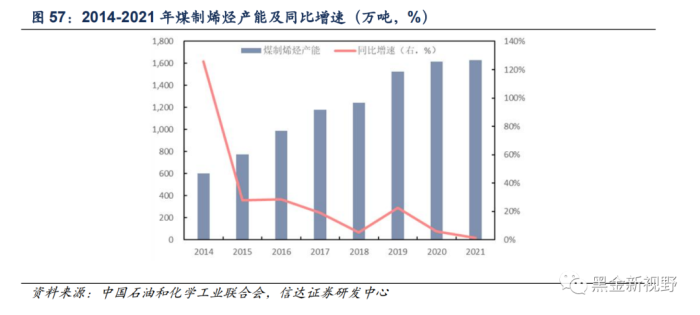

国内煤制烯烃以中小规模为主,大规模项目稀缺。在“富煤、贫油、少气”的背景下,我国走出了独具特色的CTO/MTO/MTP制取乙烯、丙烯的路线。从煤制烯烃产业发展历程看,2014-2016年煤制烯烃行业快速发展,主要来自神华宁煤二期、陕西延长中煤榆、中煤陕西榆林、宁夏宝丰、陕西蒲城清洁能源等项目集中投产,2017-2018年产业受原料大幅上涨及经济下行压力影响,部分项目推迟投产,增速明显放缓;2020-2021年国内烯烃产业增速再次转缓,其中2021年在原料成本过高、其他工艺路线品种挤压等因素影响下,国内CTO/MTO/MTP整体经济性欠佳,多数时间处于亏损,对新项目投产的节奏形成明显制约。截至2022年,中国煤制烯烃项目产能合计为1692万吨,其中30-80万吨规模装置合计产能达到1195万吨,占总产能比例为71%,因此我国煤制烯烃项目以中小型装置为主,100万吨以上产能主要为宁夏神华宁煤的100万吨、宁夏宝丰120万吨和中天合创的137万吨产能。

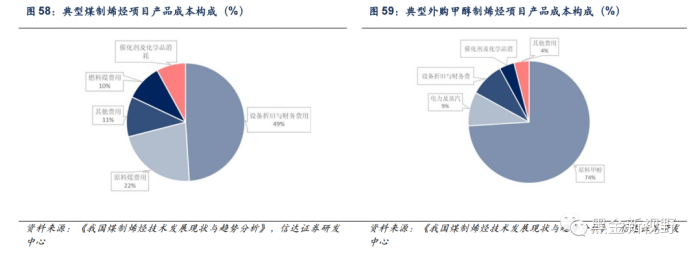

煤制烯烃成本结构特殊,装置设备折旧占比较高。在煤制烯烃成本构成中,以煤为原料的CTO路线中原料煤费用仅占总成本的22%,但设备折旧与财务费用占比达到49%;而在外购甲醇的MTO路线中,设备折旧与财务费用仅占9%,但原料甲醇费用占比高达74%,因此在煤制烯烃工艺路线中,煤价变化是影响生产成本的相对次要因素,主要由于煤制烯烃生产工艺流程长、一次性投资高,因此其设备折旧费用较高;而在外购甲醇制烯烃的工艺路线中,生产成本主要取决于原料甲醇价格的变化。

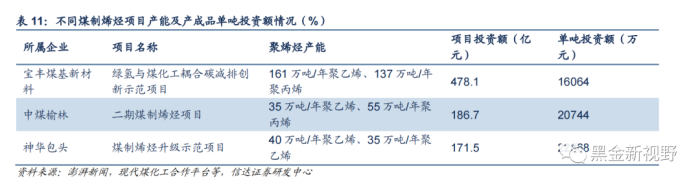

大规模煤制烯烃项目成本优势明显,推动产能出清进一步加速。由于煤制烯烃项目固定资产投资在成本端占比较大,因此产品的单吨投资额是项目盈利能力的核心变量。宝丰煤基新材料的绿氢与煤化工耦合碳减排创新示范项目、中煤榆林二期煤制烯烃项目和神华包头的煤制烯烃升级示范项目具有相同的产品构成,主要产品都为聚乙烯和聚丙烯,我们比较三个项目的聚烯烃产能和项目投资额,在项目具有相同产品结构时,大规模的煤制烯烃项目其单吨投资额明显优于小规模的煤制烯烃项目,成本优势明显。我们认为,一方面大规模煤制烯烃项目具备明显成本优势,有望推动行业落后项目的进一步淘汰,另一方面,在煤制烯烃过程中,每产出1吨烯烃,就会排放约5.8吨二氧化碳(不包含烯烃的下游使用),而乙烷制烯烃与石脑油制烯烃的排放量分别为0.78吨和0.93吨,在当前双碳政策约束背景下,煤制烯烃项目获批或将受到限制,从而进一步约束了行业新增产能供给,在成本优势和碳排压力下,行业集中度有望持续提升。

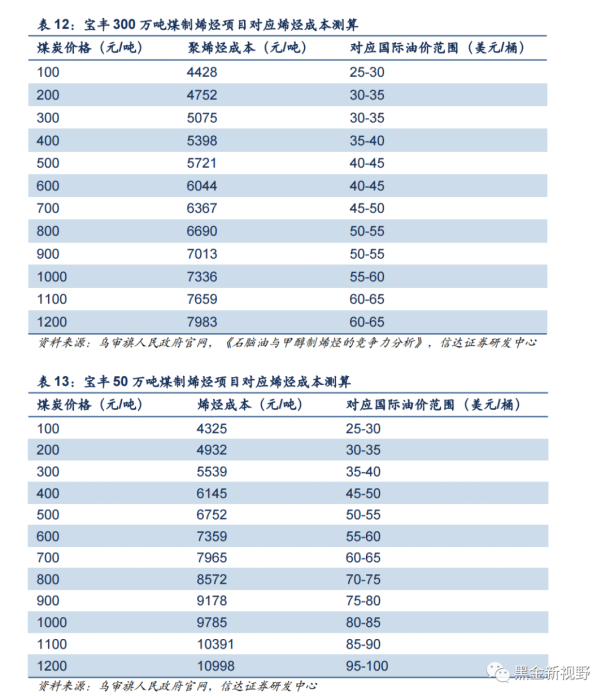

高油价中枢背景下,煤制烯烃盈利能力显著增强。我们以聚烯烃年产能300万吨的宝丰煤基新材料的绿氢与煤化工耦合碳减排创新示范项目为例,分别计算了在煤价为100-1200元/吨的多种情况下,其对应的烯烃成本和国际油价区间。根据我们测算结果,当煤价在200-300元/吨区间内,其与对应30-35美元/桶油价为竞争价格,若油价高于35美元/桶,则煤制烯烃具备成本优势;我们以此测算得到当煤价低于700元/吨,油价高于50美元/桶时,煤制烯烃具备成本优势;当煤价低于1000元/吨,油价高于60美元/桶时,煤制烯烃具备成本优势。此外,我们也测算了年产能为50万吨的宝丰煤制烯烃项目,相较于大规模的煤制烯烃项目,小规模项目成本对煤价变动更加敏感,在高煤价下,成本波动更加剧烈。根据我们测算,原料端以内蒙古乌海动力煤车板价计算,产品端为25万吨EVA和30万吨聚丙烯,2022年平均煤价为925元/吨,宝丰50万吨煤制烯烃项目平均单吨盈利达到4852元,高于同等产品情况下石脑油路线单吨盈利的4154元。由于煤制烯烃的高固定资产投资属性,当油价处于高位中枢背景下,我们认为,大规模的煤制烯烃项目将具备明显成本优势。此外,若项目主体具备煤矿资源,煤炭采购价格或有望下降,产品盈利空间或将进一步打开

3.4 产品:化工新材料空间方启,战略需求和产业革新助力盈利中枢上

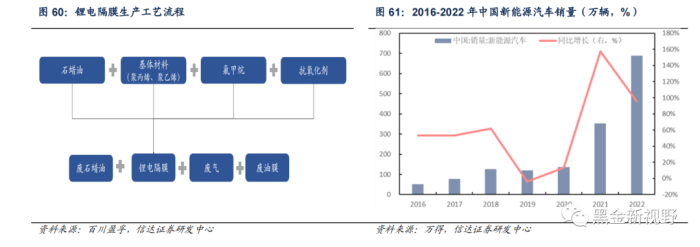

3.4.1 锂电隔膜:新能源车消费推动锂电隔膜景气度抬升

3.4.2 光伏装机量快速增长,EVA景气度持续向上

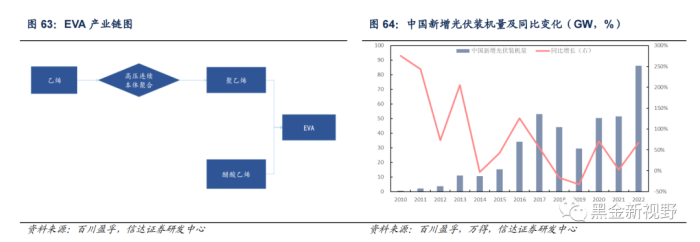

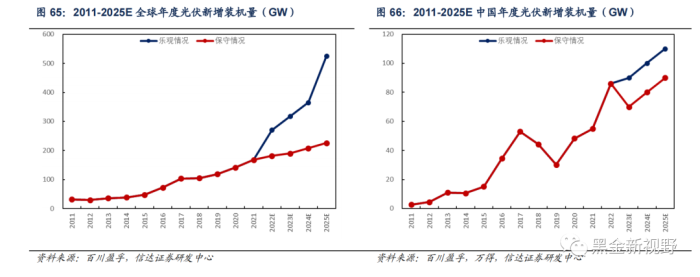

EVA由乙烯和醋酸乙烯共聚而成,亦乙烯-醋酸乙烯共聚物,是继HDPE、LDPE、LLDPE之后的第四大乙烯系列聚合物。EVA材料被广泛应用于光伏胶膜、鞋材、电线电缆等领域,其中光伏胶膜应用占比达到53%,是EVA下游的关键应用领域。在碳达峰、碳中和背景下,国家大力推进光伏产业发展,根据国务院发布的《2030年前碳达峰行动方案》,目标到2030年我国风电、太阳能发电总装机量要达到1200GW以上。近年来,在政策的持续推动下,我国光伏新增装机量快速增长,2022年中国新增光伏装机量达到86GW,同比增长68%。光伏新增装机量的持续释放,或将快速拉动配套光伏辅材的需求增长,光伏级EVA景气度有望持续向上。

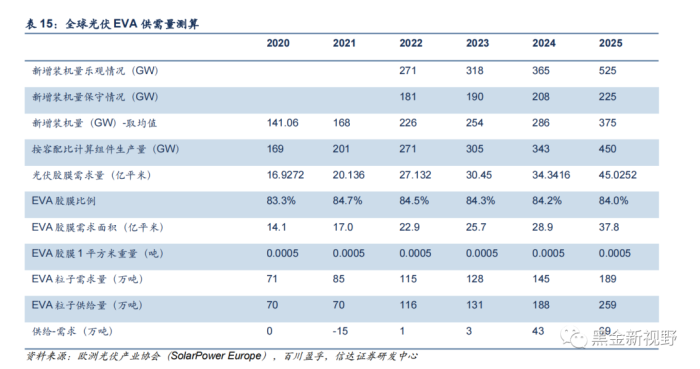

下游需求不断扩张,全球光伏EVA或将维持供需紧平衡。在需求端,根据欧洲光伏产业协会统计数据,2021年全球光伏新增装机量为168GW,同比增长19%。2022年全球光伏年均新增装机量预计为181GW-271GW。到2025年,中国光伏新增装机量保守将达到90GW,乐观将达到110GW,占到全球的三分之一。我们按照组件容配比为1.2、单位GW组件光伏胶膜用量1000万平方米测算,我们预计2023-2025年,全球光伏新增装机量将分别达到254、286、375GW,对应光伏EVA粒子需求量分别为128、145、189万吨。在供给端,我们根据不同装置工艺测算,2022年全球光伏EVA极限产能为136万吨,预计2023-2025年全球将分别增加18、41、70万吨EVA产能。我们按照开工率为85%计算,预计2023-2025年全球光伏EVA供给分别为131、166、225万吨。根据测算结果,我们预计2023年全球光伏EVA供需基本维持紧平衡状态,2024-2025年伴随行业产能进一步释放,光伏EVA供需格局或将由紧平衡转为宽松。

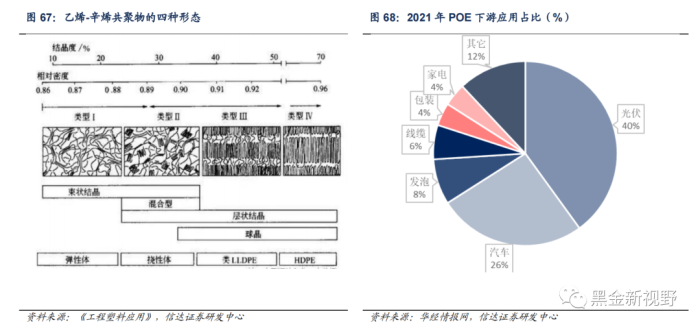

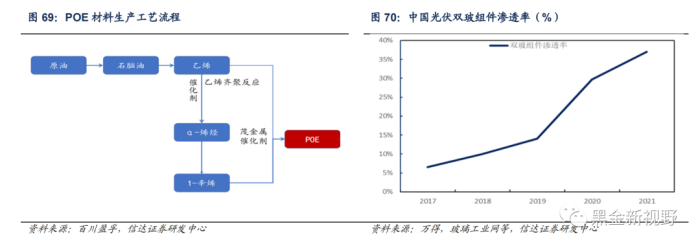

3.4.3 POE:国产替代未来可期,光伏双玻组件助力市场开拓

POE塑料是采用茂金属催化剂的乙烯和高碳α-烯烃(主要包括1-丁烯、 1-己烯、1-辛烯等)实现聚合的聚烯烃类弹性体,POE通常指的是1-辛烯质量分数在20%以上的乙烯/1-辛烯共聚物。在POE材料中,聚乙烯链结晶区起物理交联点的作用,具有典型的塑料性能,在加入一定量的α-烯烃后使其具备弹性体的性质,因此POE产品具备优异的韧性和良好加工性,同时POE材料还具备优良的耐老化性能。POE材料下游主要应用于光伏、汽车、电线电缆等领域。

海外产能垄断市场,国产化替代正当时。从全球来看,POE 产能主要集中在韩国、美国、新加坡等国家,其中以陶氏化学开发的乙烯-辛烯共聚物为代表产品,陶氏化学当前形成了以产品牌号为 Engage 的五大系列 30 多种产品,全球产能占比达到 43%。近年来,全球 POE 消费量持续提升,2021 年全球 POE 消费量达到 136 万吨,同比增长 7.09%。当前除了部分厂商中试装置投产外,中国目前尚未形成 POE 的规模化的工业生产能力,产品主要依赖海外进口,2021 年中国 POE 消费量 64 万吨,占全球消费量 47%,中国是 POE 材料消费大国,但国内 POE 产品主要来自进口,行业亟需国产化替代。2022 年 9 月,东方盛虹旗下斯尔邦首套 800 吨中试装置实现投产,并产出合格产品,实现了 POE 催化剂及全套生产技术自主化,未来公司还将建设 50 万吨产能规模;荣盛石化高端新材料项目中布局了 35 万吨α-烯烃装置和 40 万吨 POE 装置,炼化企业下游布局高端聚烯烃产业链,持续加码高端化产品,在行业高技术、高壁垒背景下有望进一步提升产业链竞争优势。

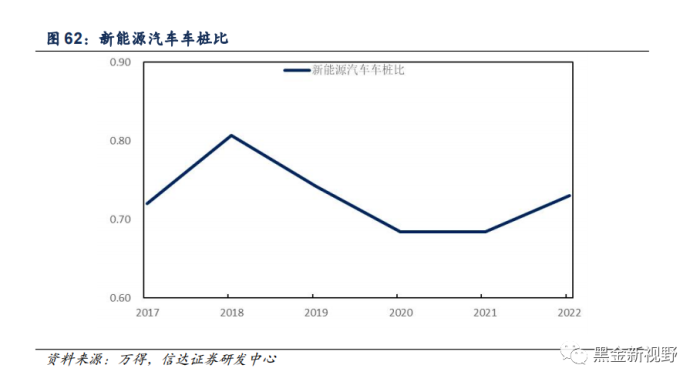

光伏双玻组件助力市场开拓。POE塑料是采用茂金属催化剂的乙烯和高碳α-烯烃(主要包括1-丁烯、 1-己烯、1-辛烯等)实现聚合的聚烯烃类弹性体,POE通常指的是1-辛烯质量分数在20%以上的乙烯/1-辛烯共聚物。POE材料下游主要应用于光伏、汽车、电线电缆等领域。POE和EVA在光伏领域都可作为光伏胶膜的原材料。光伏组件设备从封装角度可分为单玻组件和双玻组件,单玻组件采用不透光的复合材料(例如TPT、TPE 等)作为背板,双玻组件使用玻璃代替了背板材料,即双面均采用玻璃封装。由于POE流动性相对EVA较弱,因此使用POE封装过程中需要的层压机温度更高,单玻组件背板在加工过程中容易出现褶皱,从而影响光伏组件质量。双玻组件由于采用玻璃代替背板,其耐热性能较高,故普遍使用POE材料进行封装。近年来,双玻组件在光伏装机量占比中持续提升,2017至2021年,中国光伏双玻组件渗透率由6.5%上升至37%。我们认为,未来伴随光伏装机量的持续提升,叠加双玻组件渗透率持续增长,POE市场空间有望持续打开。

3.4.4 量化测算:新材料或对乙烯具备显著的量价拉动作用

新材料涉及领域较为宽泛,我们以锂电隔膜、光伏级EVA、POE、茂金属聚乙烯以及BOPET高端膜5类较受关注的产品为例。根据百川盈孚,到2025年,我国锂电隔膜、光伏级EVA、POE、茂金属聚乙烯以及BOPET高端膜的产能预计或将分别达到439亿平、274万吨、220万吨、209万吨、207万吨,结合单吨产品乙烯消耗量,我们认为到2025年下游新材料产品对乙烯的需求量合计将达到758万吨,届时占我国乙烯总需求量的9.4%。

根据2023年初至今的产品价格及成本数据,计算得到锂电隔膜、光伏级EVA、POE、茂金属聚乙烯以及BOPET高端膜的平均毛利,结合单吨产品的乙烯消耗量和各产品的乙烯耗量占总需求的比重系数,计算得到新材料需求拉动下乙烯价格的最大提升空间(即其他条件不变,新材料产品毛利降到0时的乙烯价格增量)。我们认为到2025年,下游新材料产品对乙烯的价格拉动作用合计将达到920元/吨。

随着光伏、电动车等新能源产业的快速发展,以EVA、POE、锂电隔膜为代表的新能源材料需求持续增长,对上游乙烯的量价拉动作用不断提升,根据我们测算,到2025年新材料约将占全国乙烯消费的9.4%,由此带来的乙烯价格上行空间有望超过900元/吨。

文章内容来源黑金新视野,责任编辑:胡静,审核人:李峥

版权声明∶转载流程工业网内容,请在正文上方注明来源和作者,且不得对内容作实质性改动;微信公众号、头条号等新媒体平台,转载请联系授权。邮箱∶process@vogel.com.cn,电话:16601379371(同微信)

相关推荐

-

技术分享 | 如何处理反渗透高盐浓水?

反渗透工艺废水处理过程中,大概大概会产生25%的浓水,也就是废水会被排放。如果直接排放反渗透浓水会造成水资源浪费。但是如何处理反渗透浓水,一直以来是个难题。那么反渗透浓水如何处理呢?

2023-08-21 环保新视野

-

开关阀与调节阀区别是啥?截止阀和闸阀可混用吗?这5个有关控制阀问题,值得一看

在流程工业,控制阀起着十分重要的作用,无论是流量调节、温度调节、压力调节或者是简单的介质通止,都需要某些最终控制元件——控制阀去完成。由于控制阀种类繁多、五花八门,大多数仪表人对这块没有一个清楚的概念,开关阀与调节阀的区别是什么?截止阀和闸阀可以混用吗?正确选型和应用就非常重要了,今天,我们一起唠唠控制阀,帮你缕清思路!

2023-08-21 仪表圈

-

国家电投在氢能领域的首个国家级国际合作项目获批,附最新招聘信息

近日,国家电投集团中央研究院牵头申报的国家重点研发计划国际合作项目“甲醇重整氢燃料电池关键技术及系统”顺利通过专家评审和政府间磋商,正式获批,进入立项环节。

2023-08-18 国家电投

热点文章

-

《危险化学品安全法》2026 年 5 月 1 日施行 危化品安全管理迈入法律强监管新阶段

2026-02-03

-

山东石化 2026 年重点工作明确 布局东明石化、东营富海项目推进弘润转型

2026-02-10

-

万华化学百万吨级磷酸铁锂产能布局提速 两大新建项目环评公示

2026-02-03

-

高可靠工业微电网系统:为流程工业保驾护航

2026-02-04

-

中国石油攻克卡脖子技术 气相法 POE 工艺实现规模化量产填补国内空白

2026-01-30

-

中国石化2026年拟建及在建项目汇总

2026-02-24

-

工业企业“碳中和”实践之路

工业是节能降碳的重点领域,也是实现“3060”碳达峰碳中和目标的关键。党的二十大报告明确提出,积极稳妥推进碳达峰碳中和,推进降碳、减污、扩绿、增长,完善能源消耗总量和强度调控,重点控制化石能源消费,逐步转向碳排放总量和强度“双控”制度。为了回顾 2023 年工业企业在节能降碳、绿色可持续发展方面的成就,了解当下的创新技术和应用,《流程工业》编辑部在 2024 年第一期特别策划了“工业碳中和”专题,邀请了一批国内外优秀的工业企业分享观点和产业实践,为广大的流程工业企业提供绿色可持续发展的启迪和借鉴。

作者:本刊编辑部

-

2025国内外石油开发、生产与需求述评-目录

-

以开放自动化与AI双轮驱动,定义中国未来工业新范式

-

视频 │ 煤化工如何实现从“黑”到“绿”?走进美锦能源低碳发展标杆项目

-

智能运维让设备”说话“,德姆斯护航企业安全生产与降本增效

-

2024上海国际泵阀展现场,《流程工业》记者专访了中国善若泵业科技有限公司总经理 卢阳

评论

加载更多